Standortanalysen

Funktionsfähigkeit und Umfeld sind elementare Bestandteile einer positiven Standortentwicklung. Flexible und marktorientierte Konzepte zur Steuerung der Filialpolitik sind dabei eine wichtige Grundlage.

Vertriebsnetz-Evaluierung

Vor dem Hintergrund zunehmender Internet-Nutzung und abnehmender Kundenfrequenz in den Filialen stellt sich die Frage, wie viel Filialpräsenz regional verankerte Bankhäuser noch brauchen, um die "Nähe zum Kunden" zu bewahren.

Corona und die Folgen

Wie hat das Virus die Bankenwelt verändert und welche strategischen Konsequenzen sind kurz- und mittelfristig zu ziehen?

Potenziale und Marktausschöpfung

Die Hebung von Marktpotenzialen wird einerseits bestimmt von deren Erreichbarkeit und auf der anderen Seite von der Standortqualität der stationären Einrichtungen.

Tragfähigkeit

Kennziffern zur Tragfähigkeit und Gebietsversorgung geben einen detaillierten Überblick über die Versorgungs- und Standortqualität der eigenen Filialen und der jeweils ansässigen Filialen des Wettbewerbs.

Standortbezogene Marktforschung

Erfolgreiches Marketing setzt Marktforschung voraus. Erfolg an konkreten Standorten erfordert standortbezogene Untersuchungen vor Ort.

Kundendemografie

Die Folgen des demografischen Wandels sind in aller Munde. Welche Strategien und Anpassungsmaßnamen vor Ort erforderlich sind, bedarf einer Analyse der Altersstruktur des Kundenstamms.

Multikanal bis No-Line

Multi-Channel, Cross-Channel, Omni-Channel, No-Line, ... Welche Form der Mehrkanalstrategie für ein Unternehmen passend ist, hängt von einer Vielzahl von Faktoren ab.

SB-Banking

Ziel eines durchdachten SB-Netzes sollte die Optimierung der Netzabdeckung sein. Dazu sind an strategisch wichtigen Stellen Standorte zu besetzen.

Standortanalysen

Funktionsfähigkeit und Umfeld sind elementare Bestandteile einer positiven Standortentwicklung. Flexible und marktorientierte Konzepte zur Steuerung der Filialpolitik sind dabei eine wichtige Grundlage.

Filialen sind das „Gesicht“ des Unternehmens. Sie stellen eine wichtige Möglichkeit zur Selbstdarstellung gegenüber dem Verbraucher und zur Abgrenzung gegenüber der Konkurrenz dar. Hier ist die wichtigste Schnittstelle zwischen Sparkasse/Bank und dem Kunden. Hier findet der Kontakt zu Mitarbeitern und Beratern statt. Hier werden die wichtigsten Geschäftsabschlüsse getätigt. Es ist keine Frage, dass die Standortqualität jeder Filiale eine wichtige Grundlage für die Funktionsfähigkeit des Vertriebs ist.

Standortanalysen sollten deshalb grundsätzlich regelmäßig für alle Filialen durchgeführt werden. Nicht weil die Sparkasse/Bank sich ändert, nein, das Umfeld verändert sich laufend. Insofern ist Standortqualität kein unveränderbares Faktum sondern natürlichen Veränderungen unterworfen, die beobachtet werden müssen.

- Standortfaktoren bestimmen und bewerten (Lage, Erreichbarkeit, Sichtbarkeit, Frequenzen, Umfeld

- Erreichbare Potenziale (durch Erschließung des Einzugsbereiches, Nutzung von Frequenzen oder Agglomerationsvorteilen

- Wettbewerbsanalyse (welche Vor-, Nachteile hat der Wettbewerb gegenüber dem eigenen Standort?

- Abgeleitet werden Auslastungs- und Tragfähigkeitsanalysen, die die aktuelle Qualität des Standortes beschreiben und dessen Nachhaltigkeit aufzeigen

- Vorschläge zur Stabilisierung, Verbesserung oder zur Qualitätserhaltung des Standortes werden erarbeitet.

Standortanalysen können für einzelne Filialen schnell und effizient durchgeführt werden. Sinnvoller ist die Durchführung solcher Analyse mindestens für Teilmärkte oder Standortgruppen. Die Frage nach Zusammenlegungen, räumlichen Überschneidungen der Geschäftsaktivitäten oder Aufgabenteilungen im Filialnetz sind so besser zu beantworten.

Vertriebsnetz-Evaluierung

Bankfilialen: Sind sie vom Aussterben bedroht?

Wie viel Filialpräsenz brauchen regional verankerte Bankhäuser noch?

Die Vertriebsstrukturen einer Regionalbank sind angesichts der räumlichen Begrenzung des Marktes durch die „Nähe zum Kunden“ definiert. Dabei war und ist die „Nähe“ immer noch definiert durch ein räumlich verdichtetes stationäres Vertriebsnetz.

Ergänzt durch die umfassenden Online-Angebote definiert sich Nähe zum Kunden heute aus der Kombination von stationär und digital.

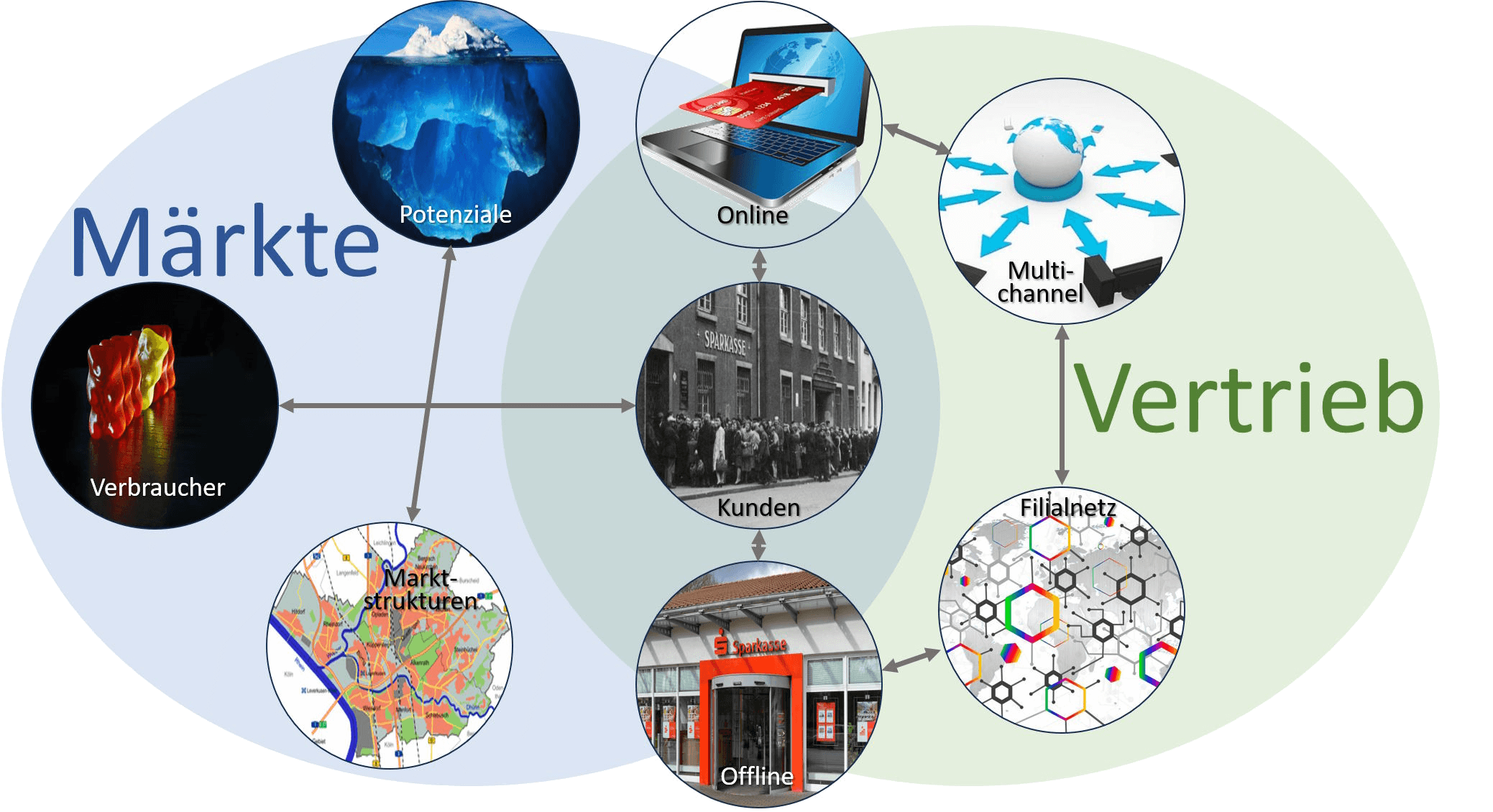

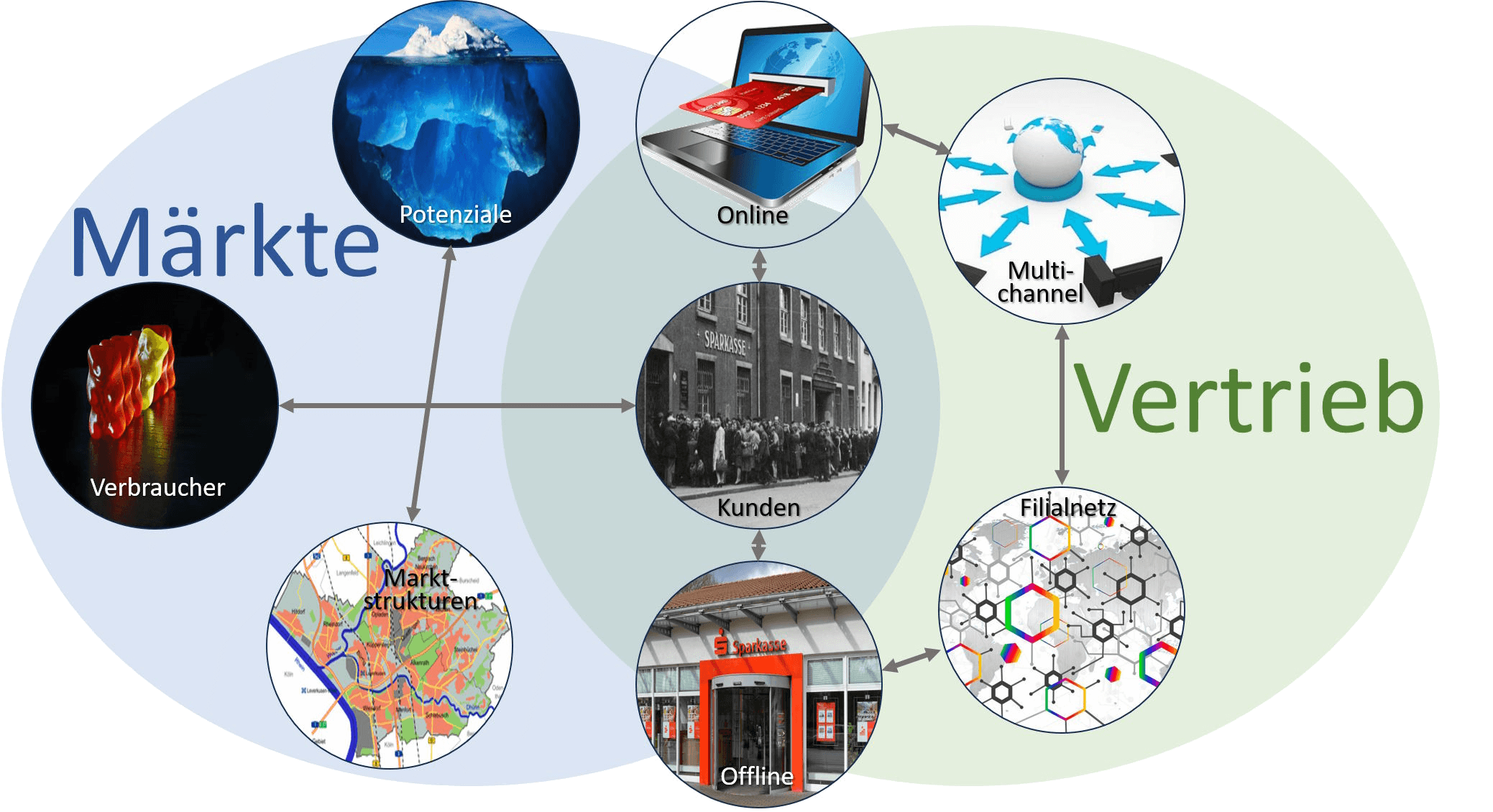

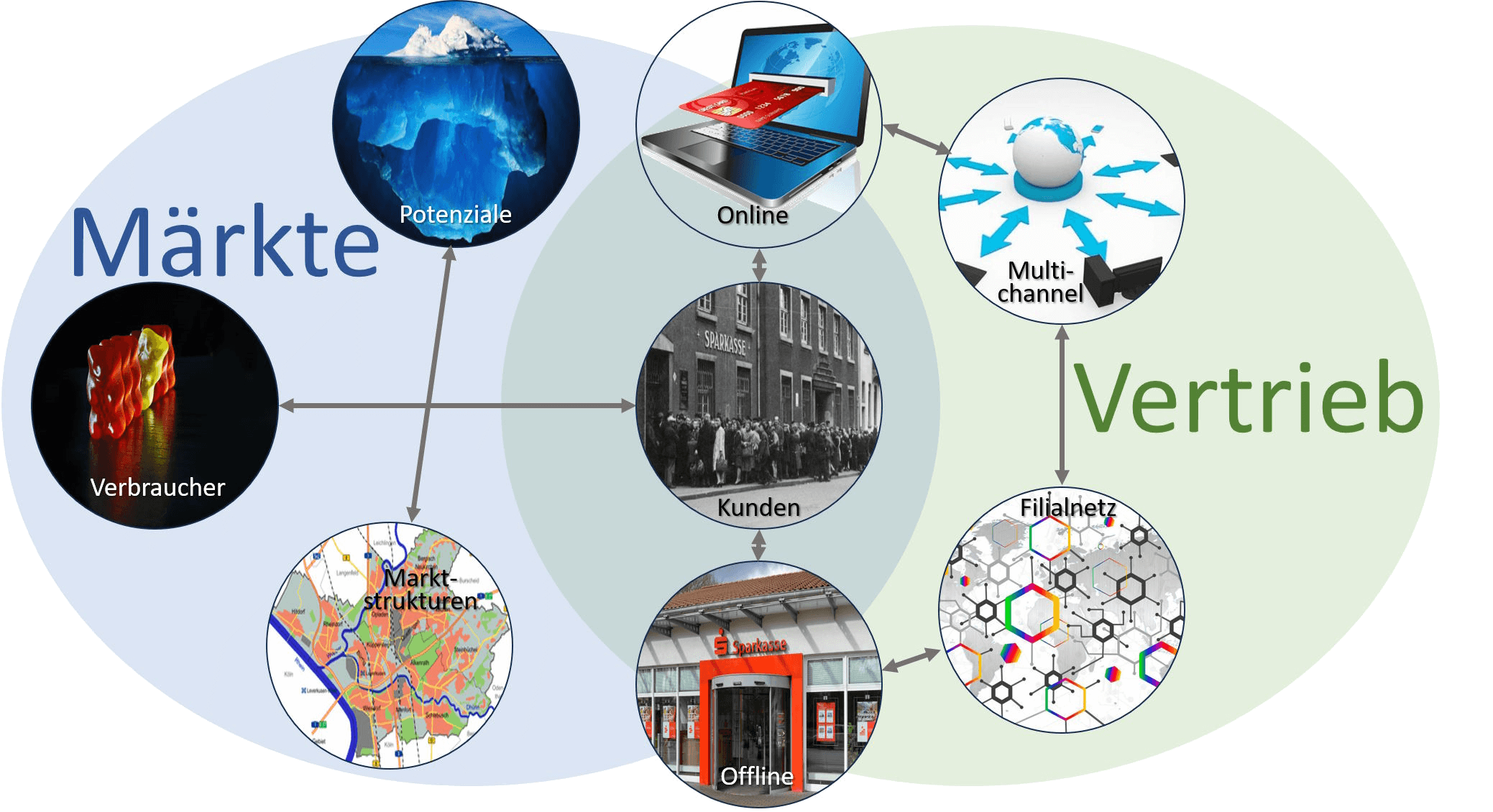

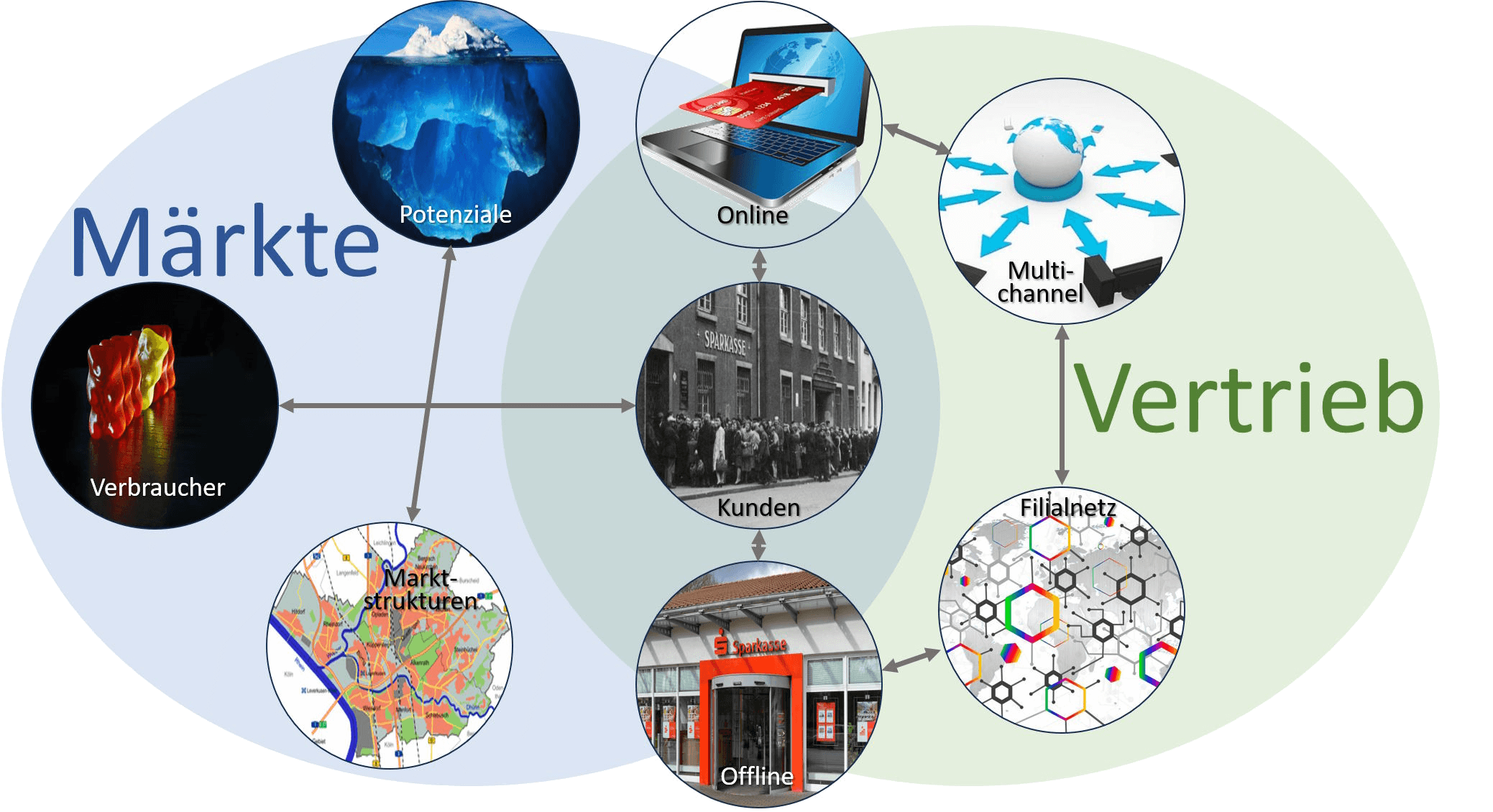

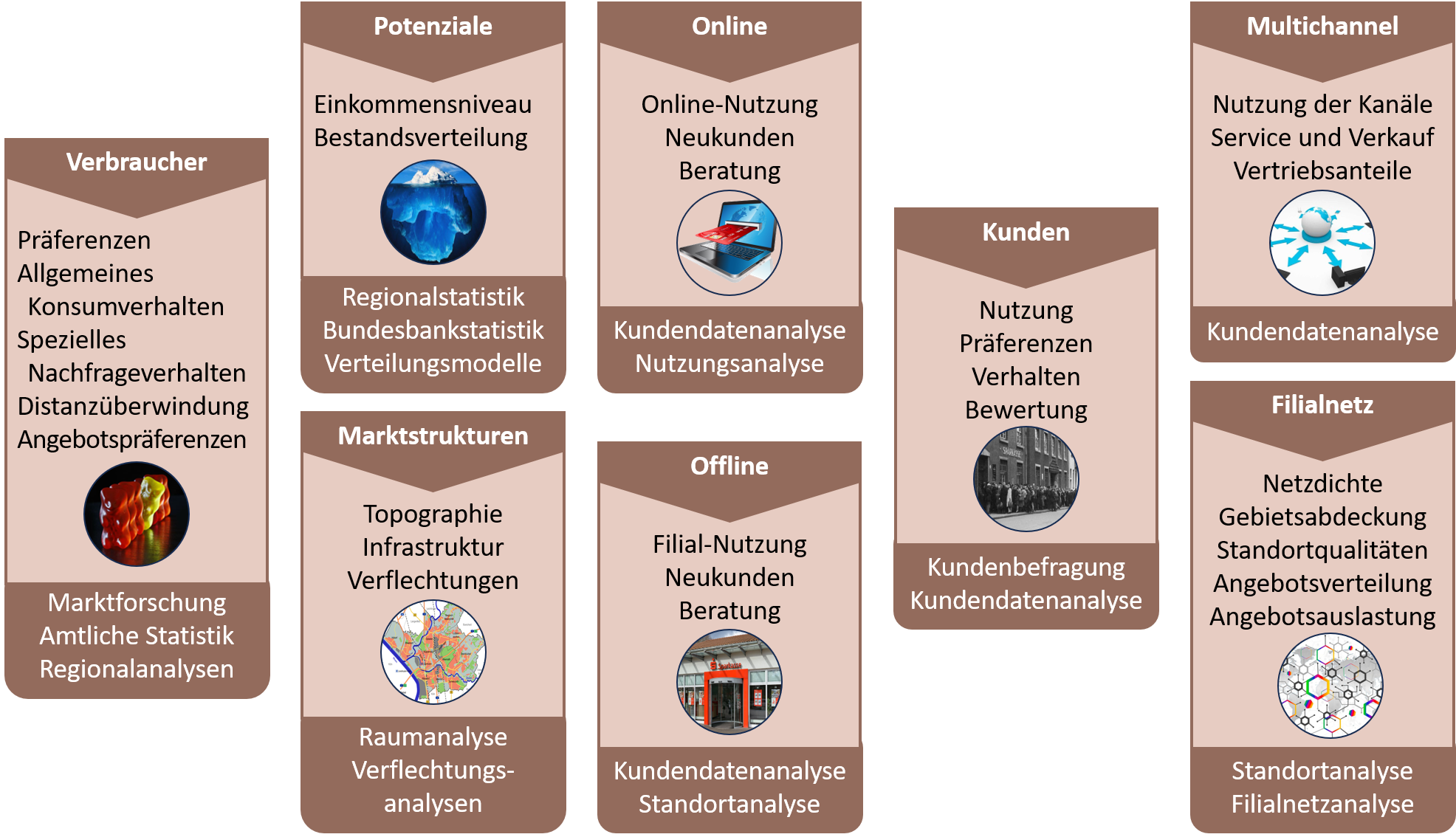

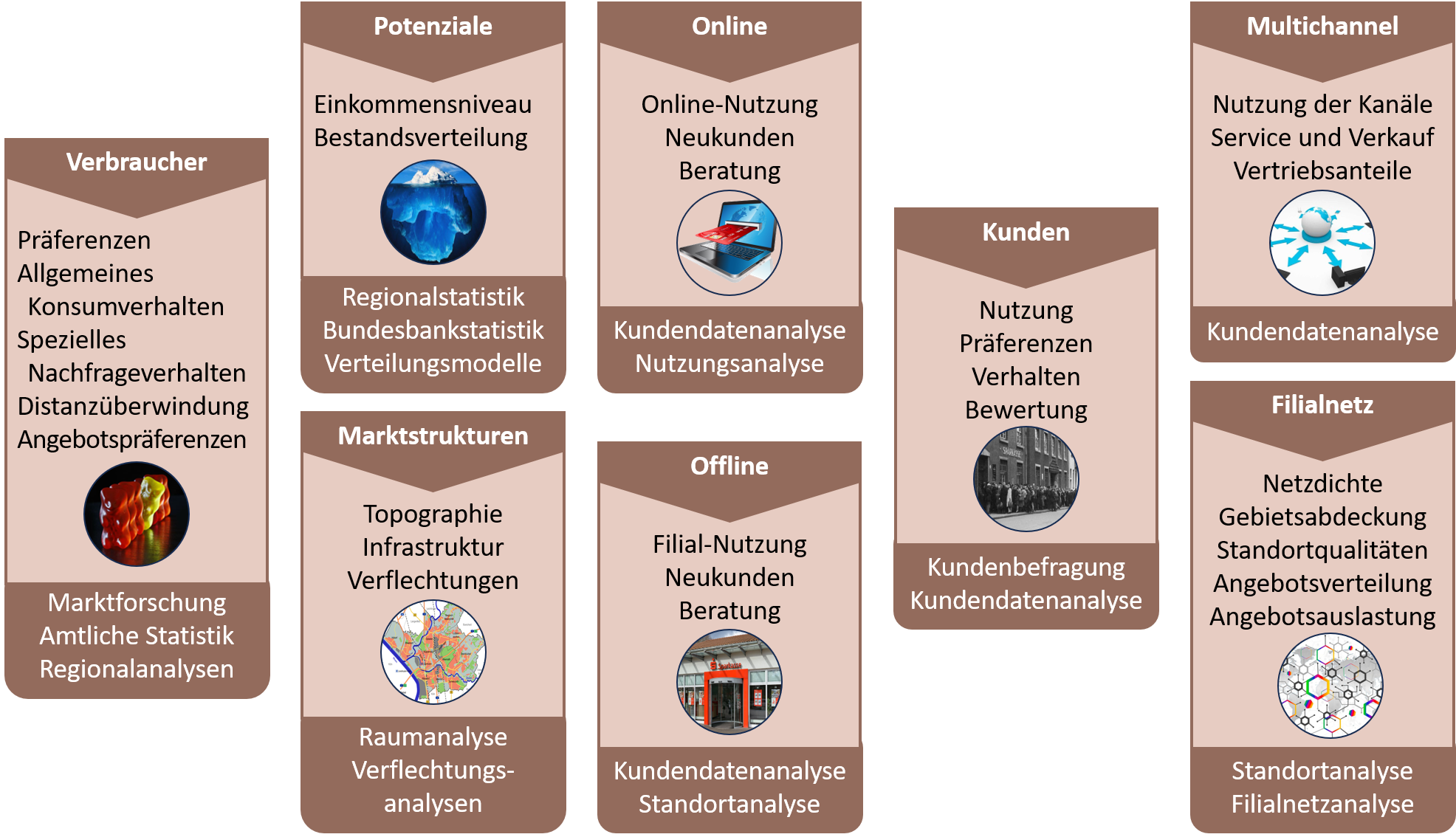

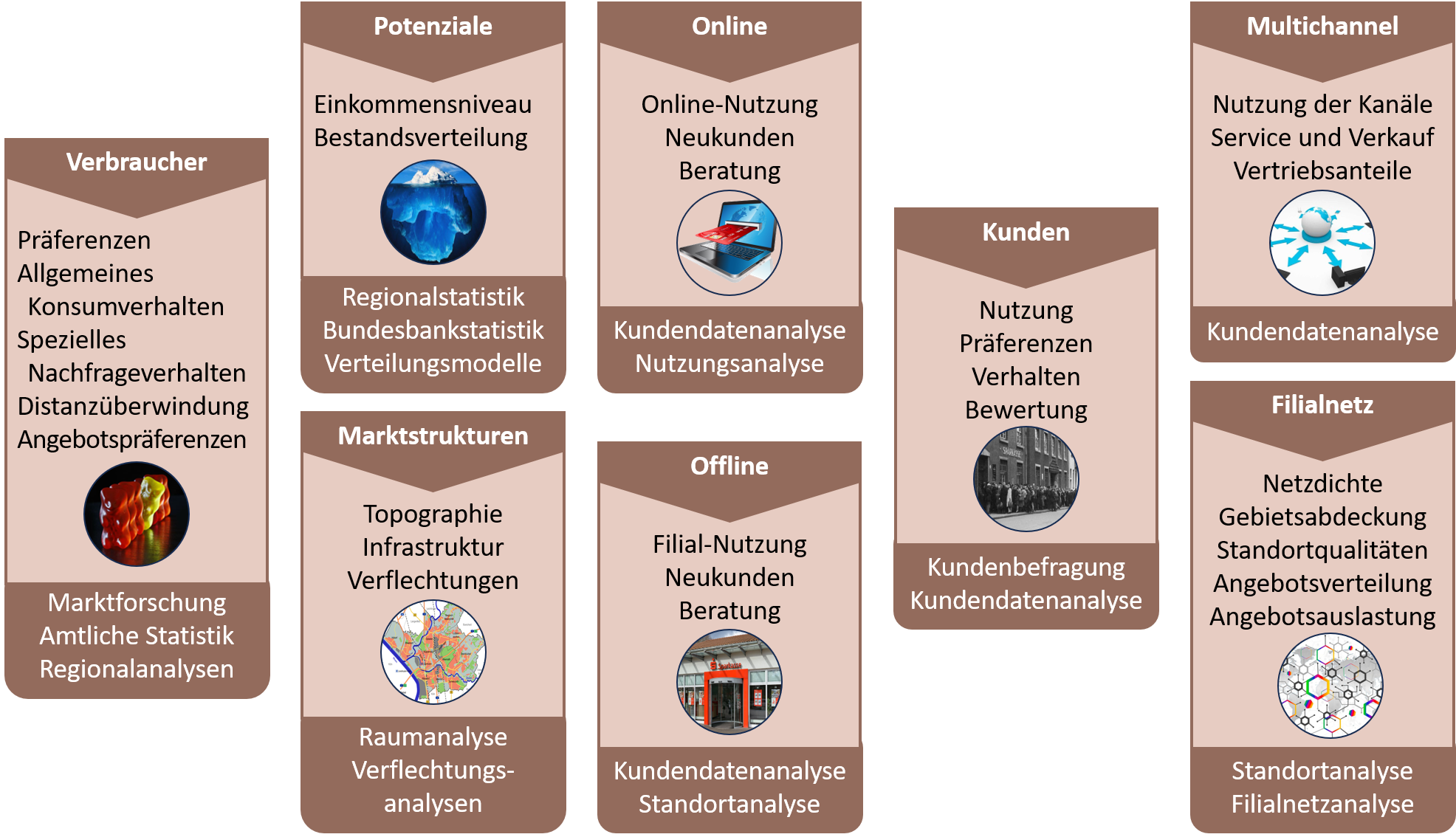

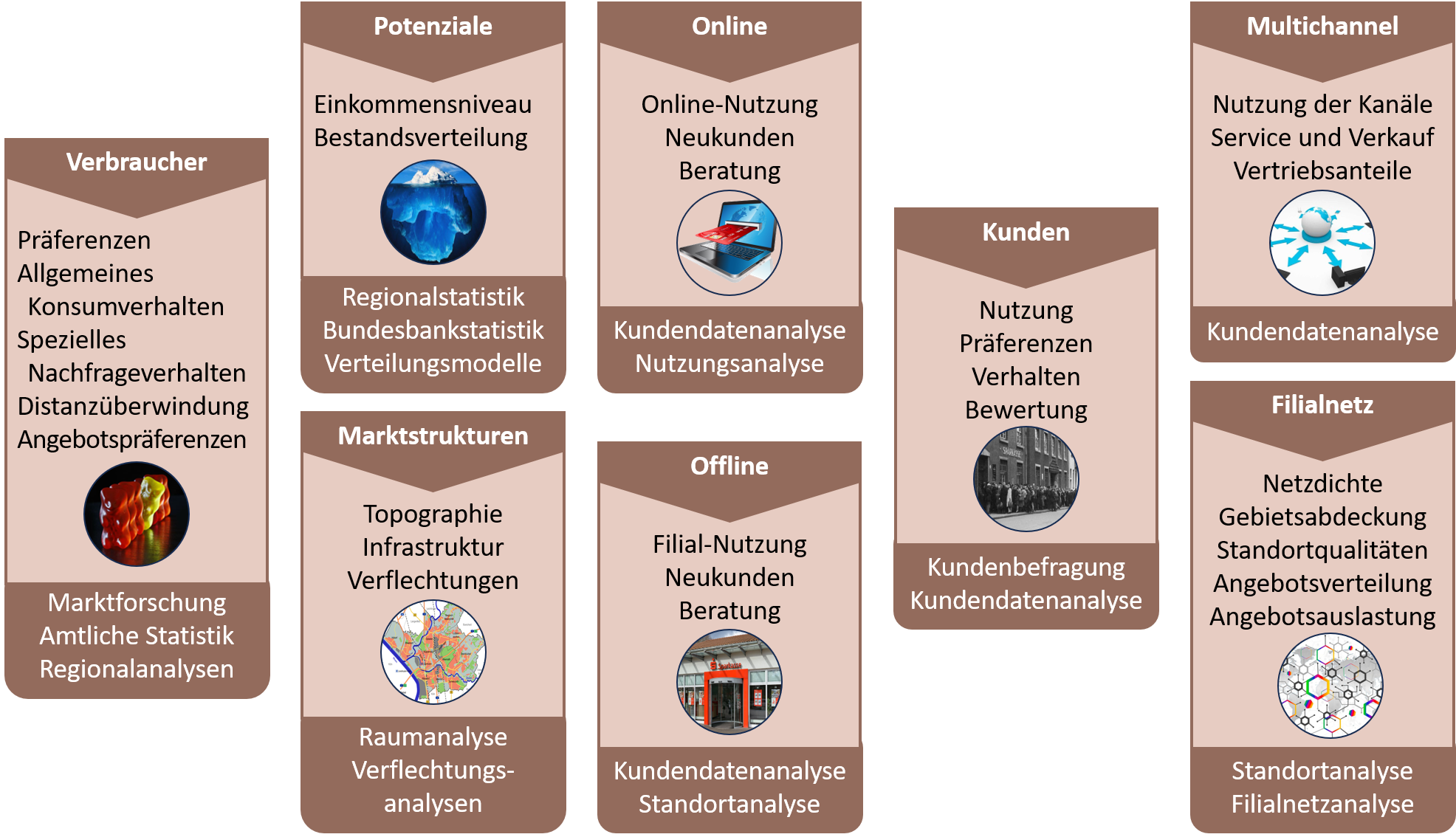

Potenziale und Marktstrukturen sind zwar entscheidend für den Geschäftserfolg, doch letztlich bestimmen Verbraucher und Kunden, was funktioniert und was nicht.

Potenziale und Marktstrukturen sind zwar entscheidend für den Geschäftserfolg, doch letztlich bestimmen Verbraucher und Kunden, was funktioniert und was nicht.

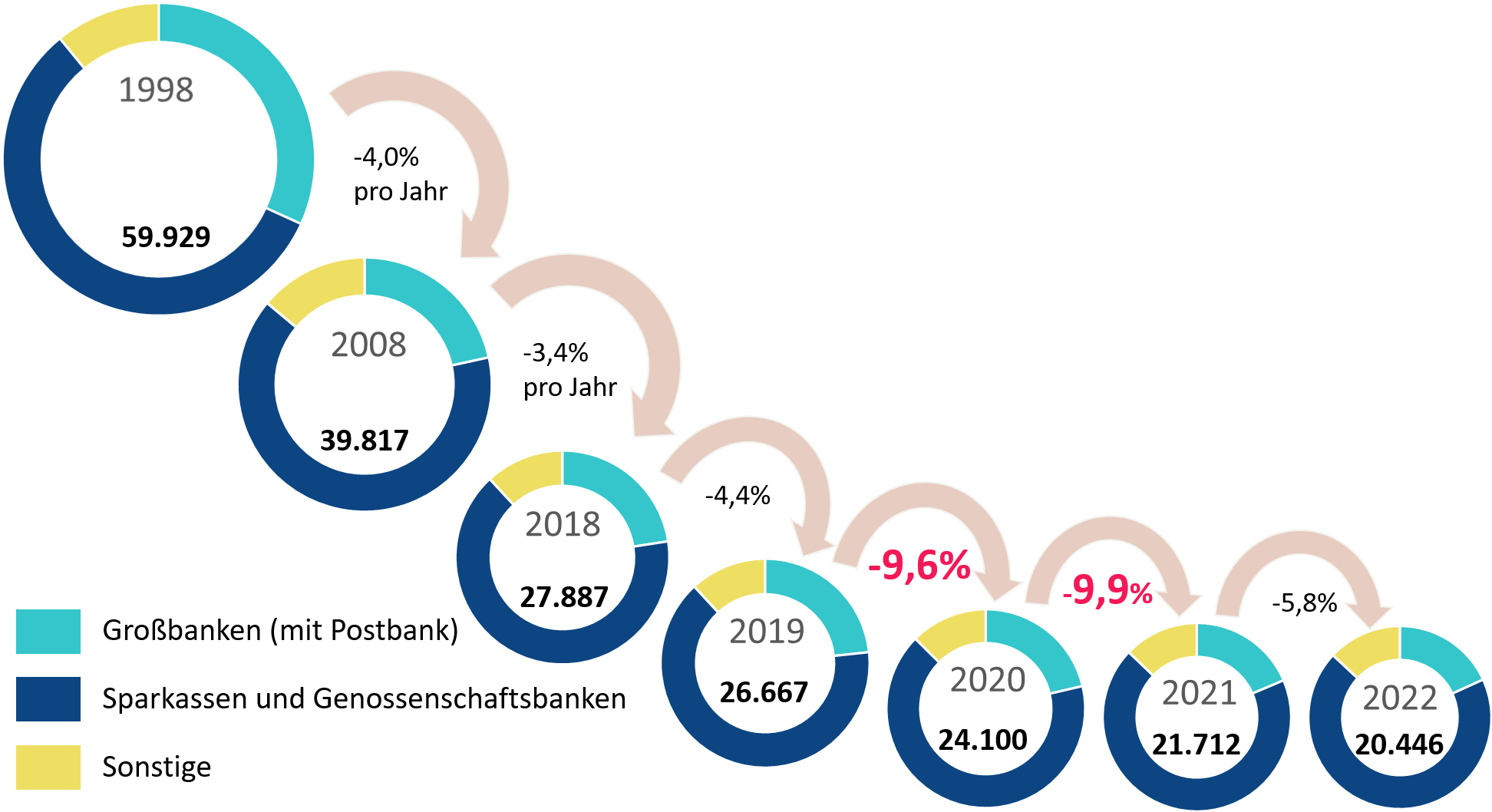

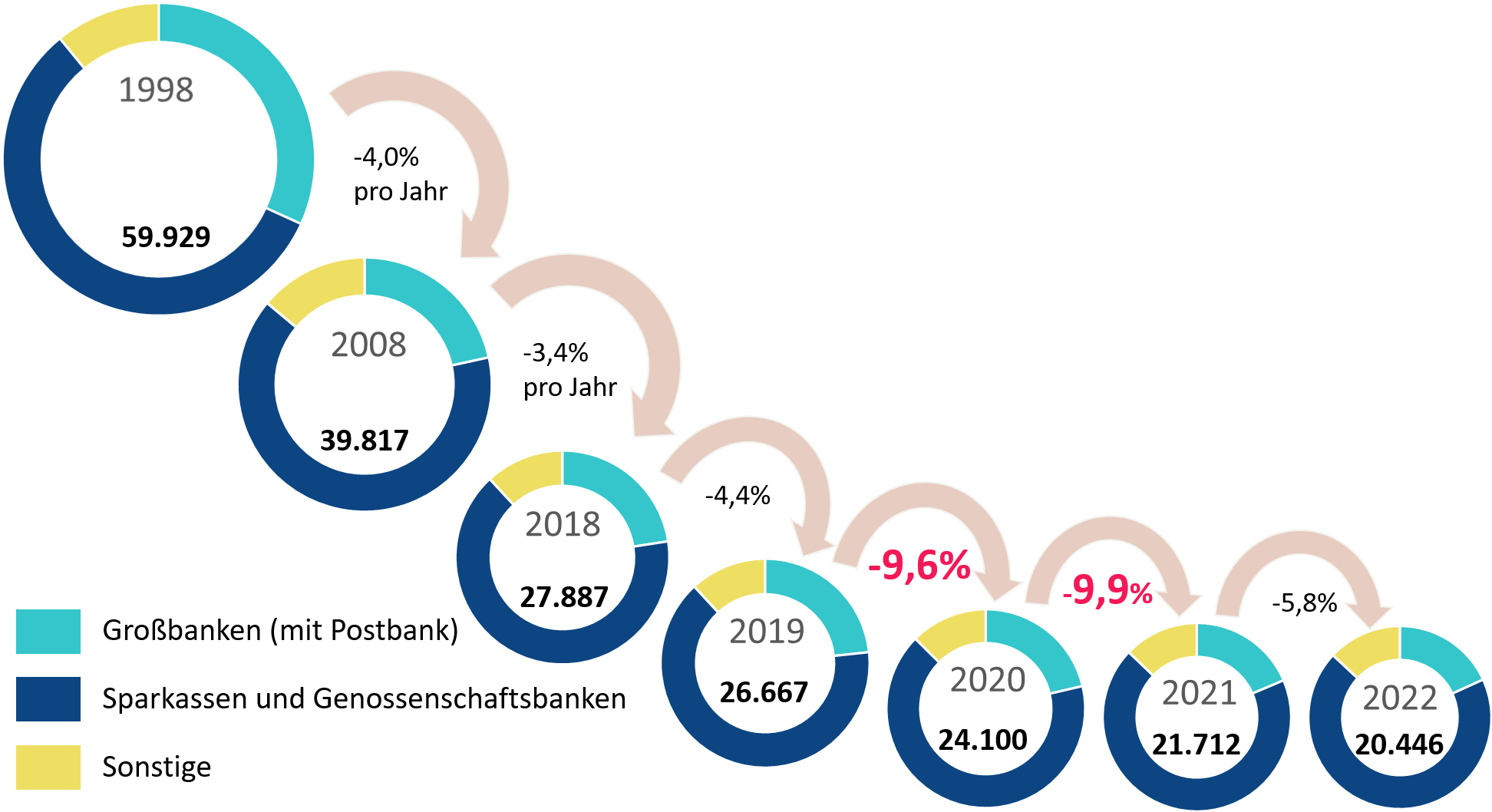

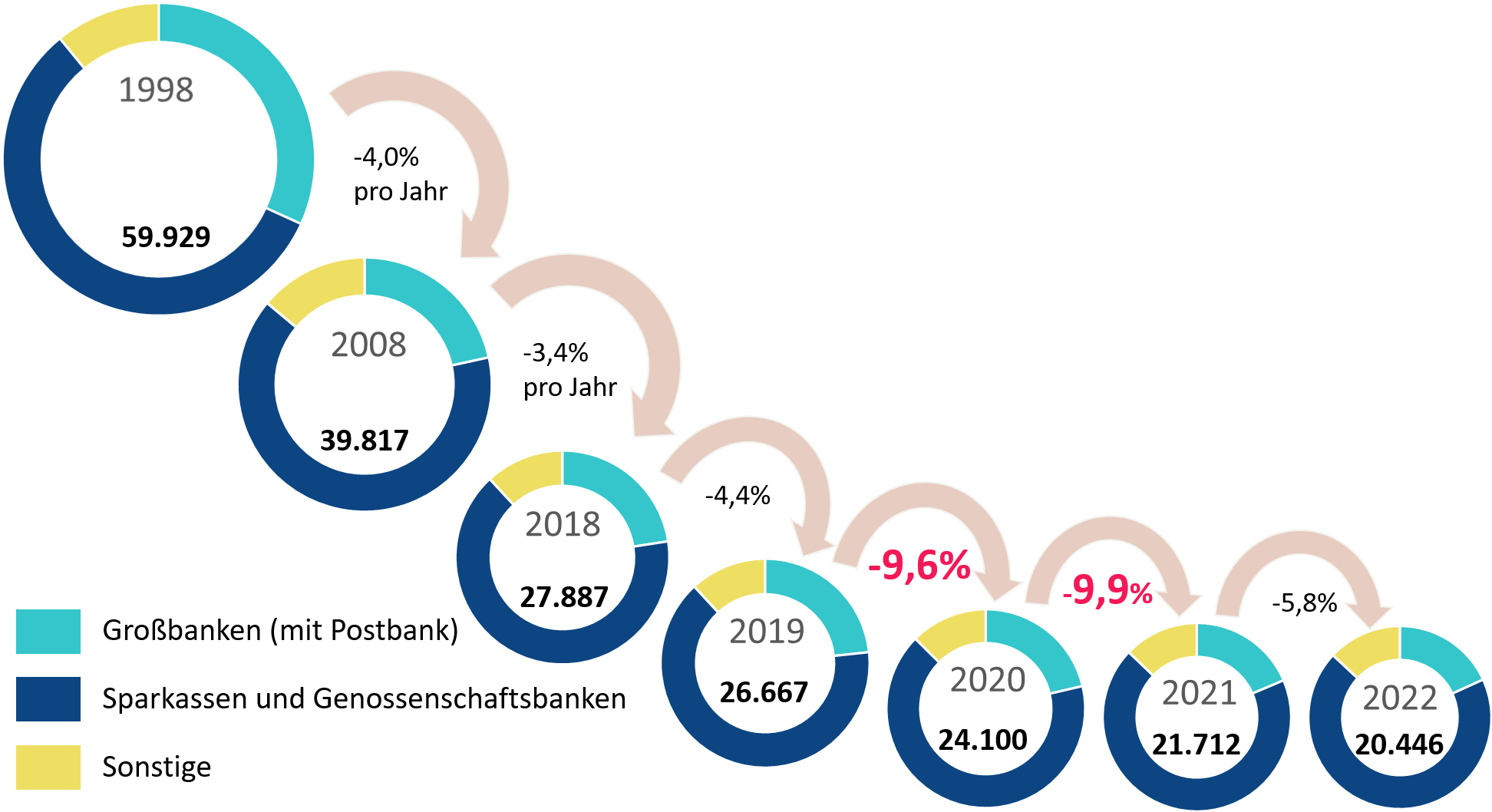

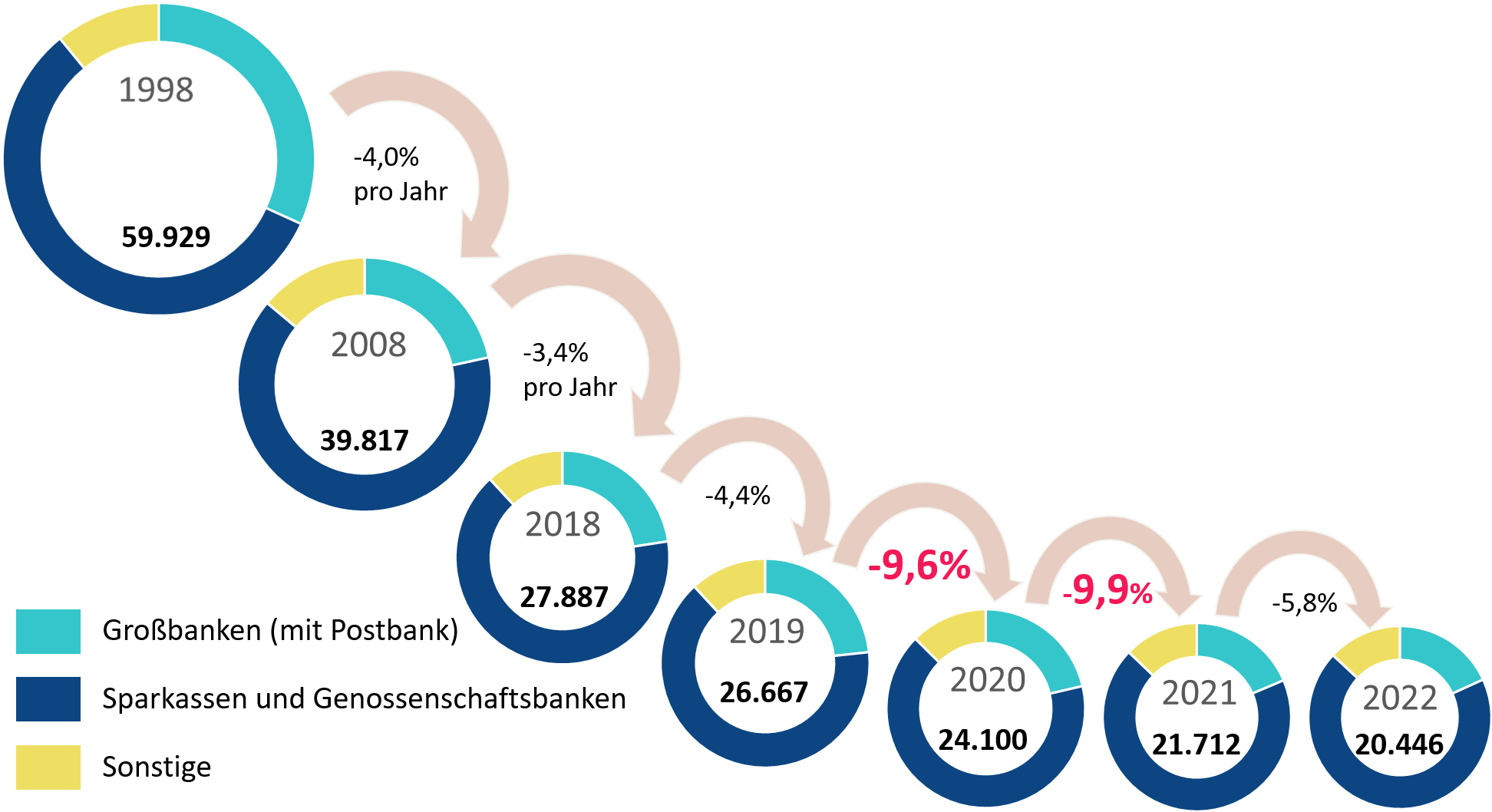

Die Zahl der Bankstellen hat sich laut Statistik der Deutschen Bundesbank in den letzten 25 Jahren um fast zwei Drittel verringert. Die Pandemiejahre haben den Kundenfrequenzen in den Bankfilialen einen zusätzlichen und spürbaren Schub nach unten gegeben und als Konsequenz stieg die Zahl der Filialschließungen in den Jahren 2020 und 2021 sprunghaft auf fast 10% pro Jahr an. Das führte zu einer Kostenkonsolidierung aber auch zu einer Ausdünnung des stationären Angebots.

Wie bewerten die Kunden und Verbraucher diese Entwicklung? Was hat sich gleichzeitig im Online-Geschäft getan? Funktionieren Beratung und Verkauf online ebenso gut wie stationär? Wie stellt sich die Neukundengewinnung Online und Offline dar?

Mit unseren Analysetools decken wir die eng verflochtenen räumlichen Strukturen auf, zeigen Ihnen die Einstellungen und Bewertungen Ihrer Kunden und unterstützen bei der Ausarbeitung von Markterschließungs- und Vertriebskonzepten.

Mit unseren Analysetools decken wir die eng verflochtenen räumlichen Strukturen auf, zeigen Ihnen die Einstellungen und Bewertungen Ihrer Kunden und unterstützen bei der Ausarbeitung von Markterschließungs- und Vertriebskonzepten.

Wir analysieren Ihre Kundendaten auf räumlicher Ebene, um zusätzliche Informationen zur Nutzung und Kombination verschiedener Vertriebswege sowie die Bargeldversorgung zu erhalten. Insbesondere in regional begrenzten Märkten und Geschäftsgebieten ist dieser räumliche Bezug entscheidend für die Beurteilung der Marktmöglichkeiten. Aus den Kundennutzungsdaten lassen sich nicht nur betriebswirtschaftliche Bewertungen für einzelne Filialen ableiten, sondern Bewegungsmuster, räumliche Präferenzen und produktspezifisch unterschiedliche Anforderungen an die Angebotsgestaltung erkennen.

Die Vielfalt betriebswirtschaftlicher, regionalwirtschaftlicher und marktforschungsbasierter Analysemethoden bietet einen effektiven Mix zur Beurteilung von Regionalmärkten, Angebots- und Vertriebsstrukturen, Verbraucherverhalten und Kundenbewertungen. Auf diese multidimensionale Basis lassen sich Vertriebs- und Standortentscheidungen gründen.

Unser Methodenmix ist mehr als Betriebswirtschaft und Marktforschung. Er ist raumwirtschaftlich und bezieht die raumgebenden Faktoren, wie Standortqualitäten, Agglomerationen, Verflechtungsstrukturen, Dispersion und Konzentration von Potenzialen in die Analysen ein. Mehr Informationen finden Sie unter diesem Link.

Potenzial- und Marktausschöpfungsanalysen

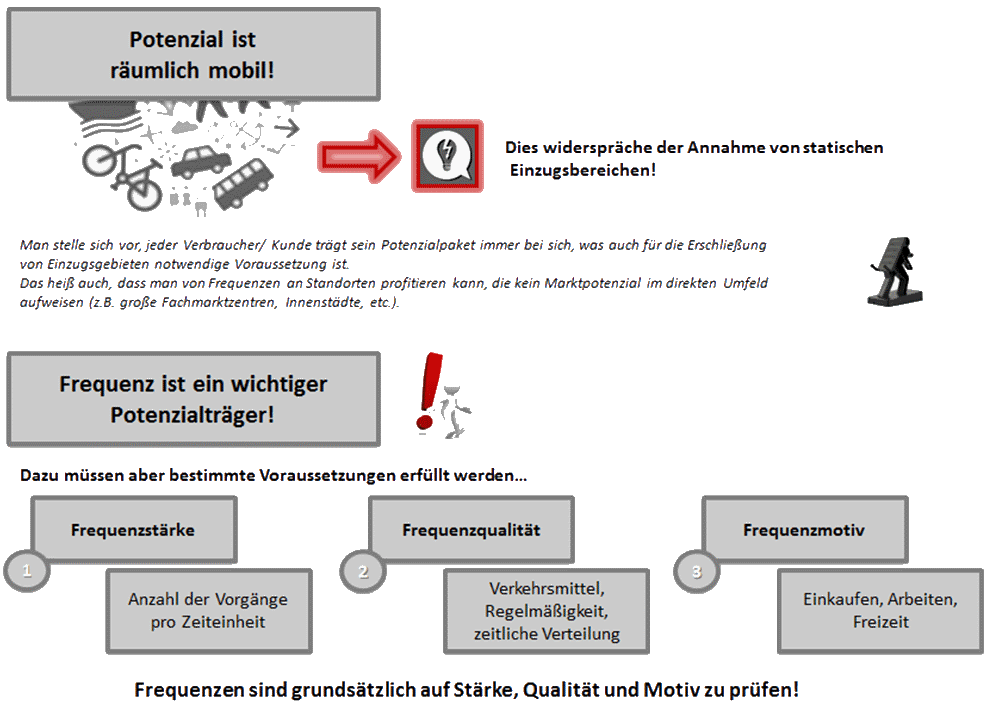

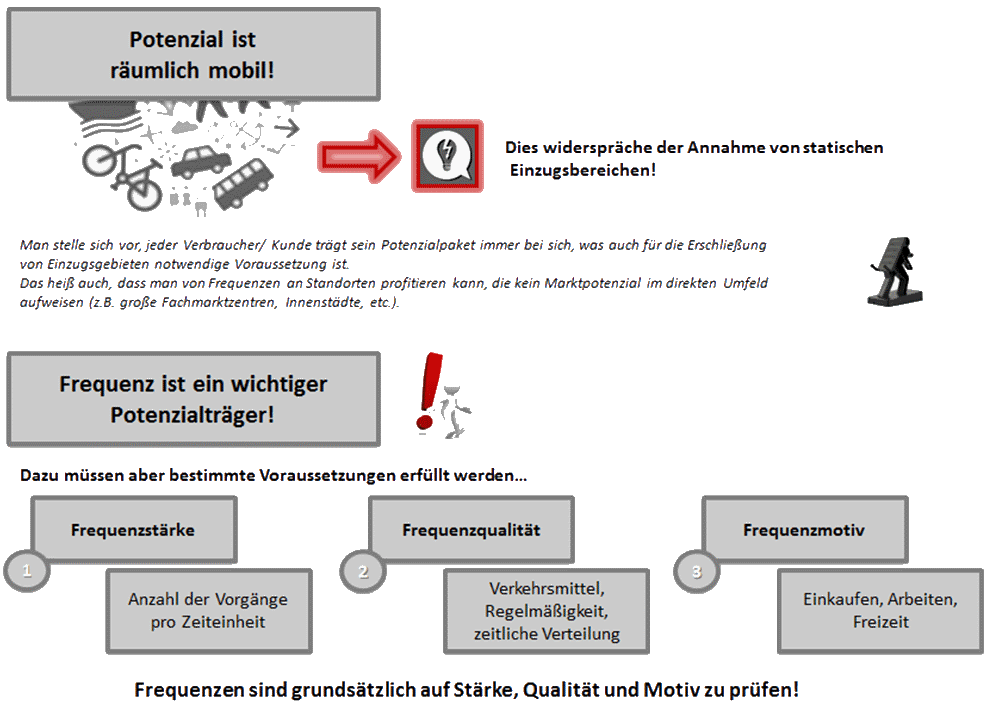

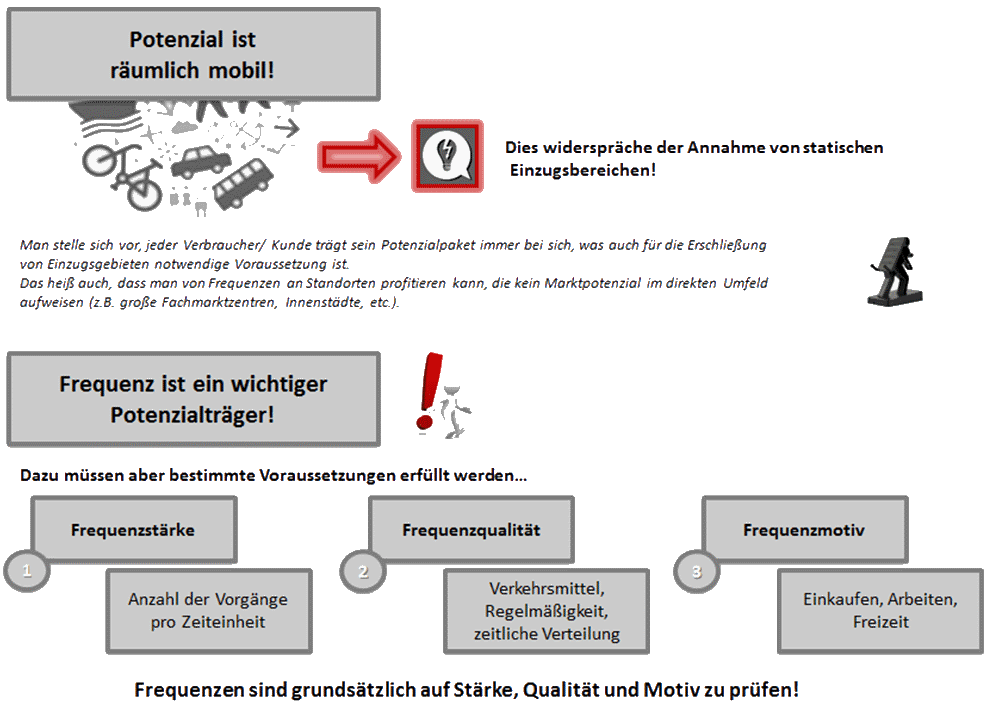

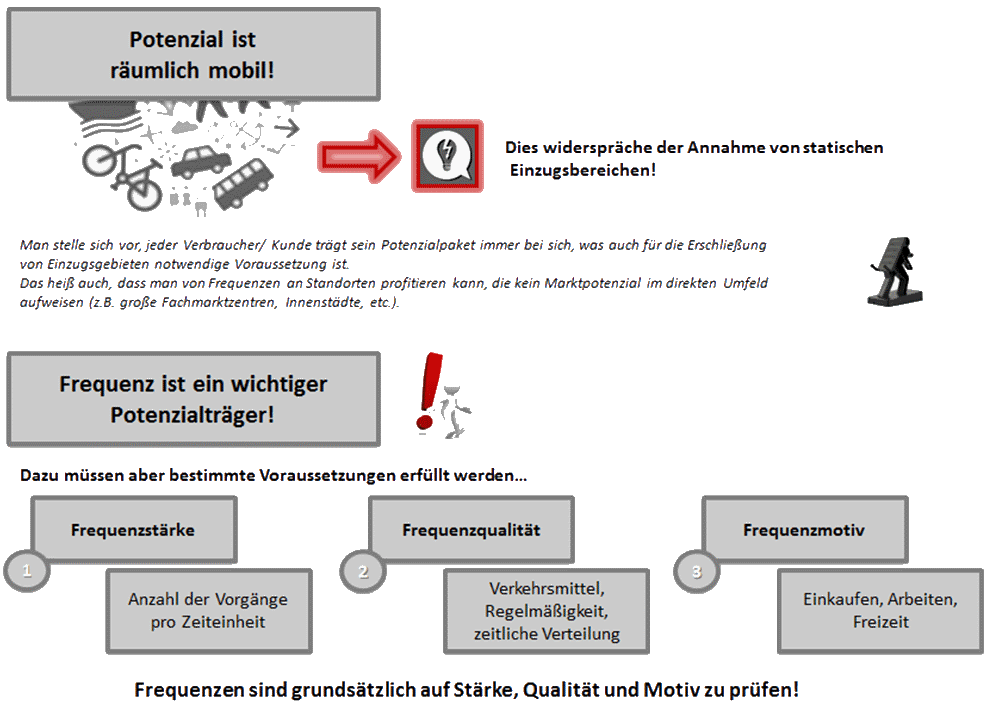

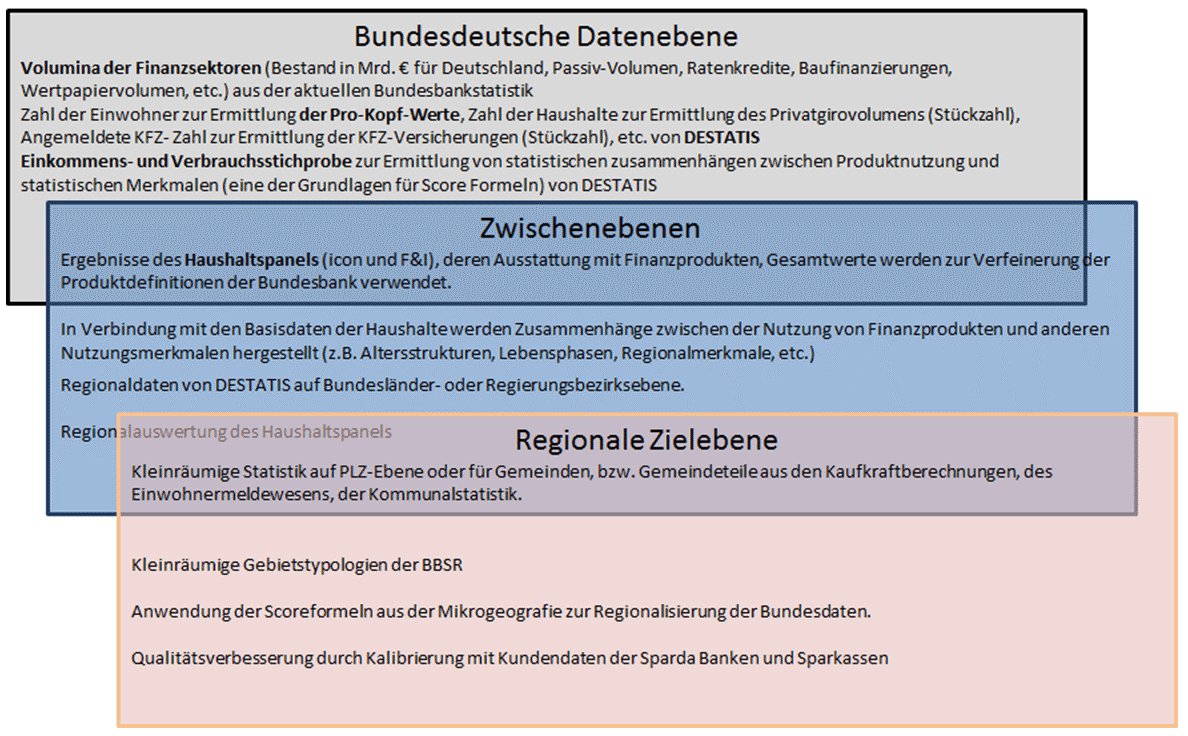

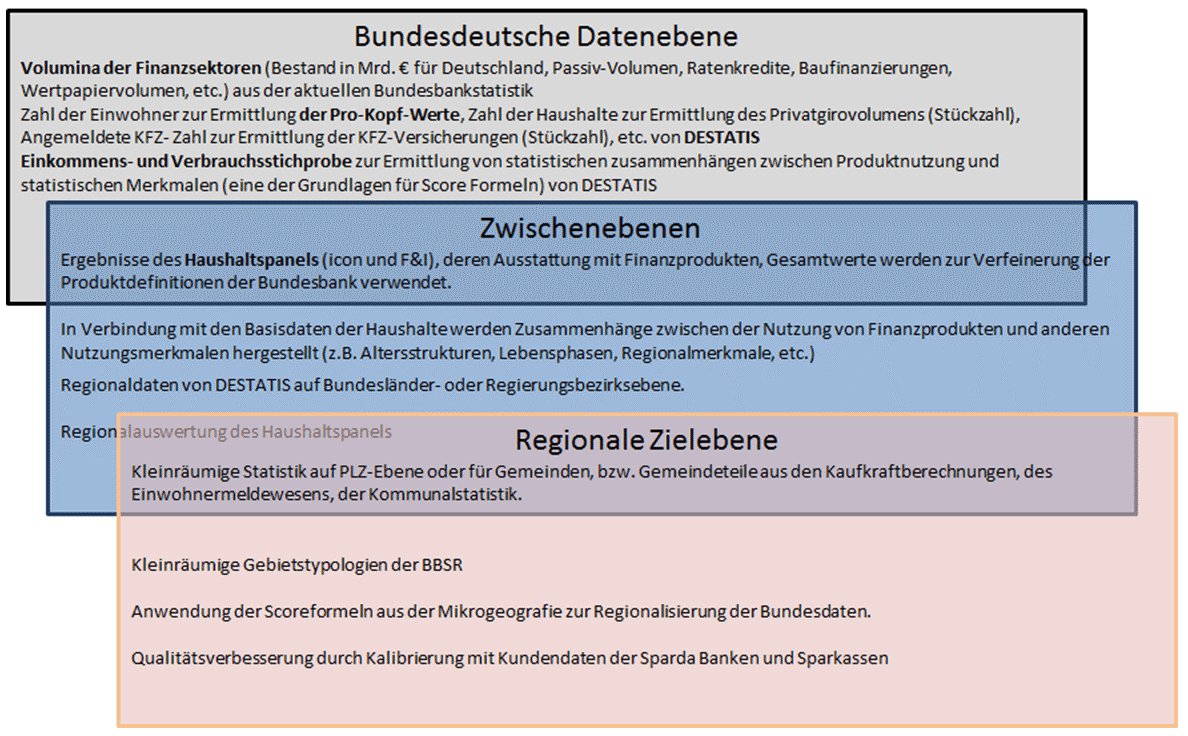

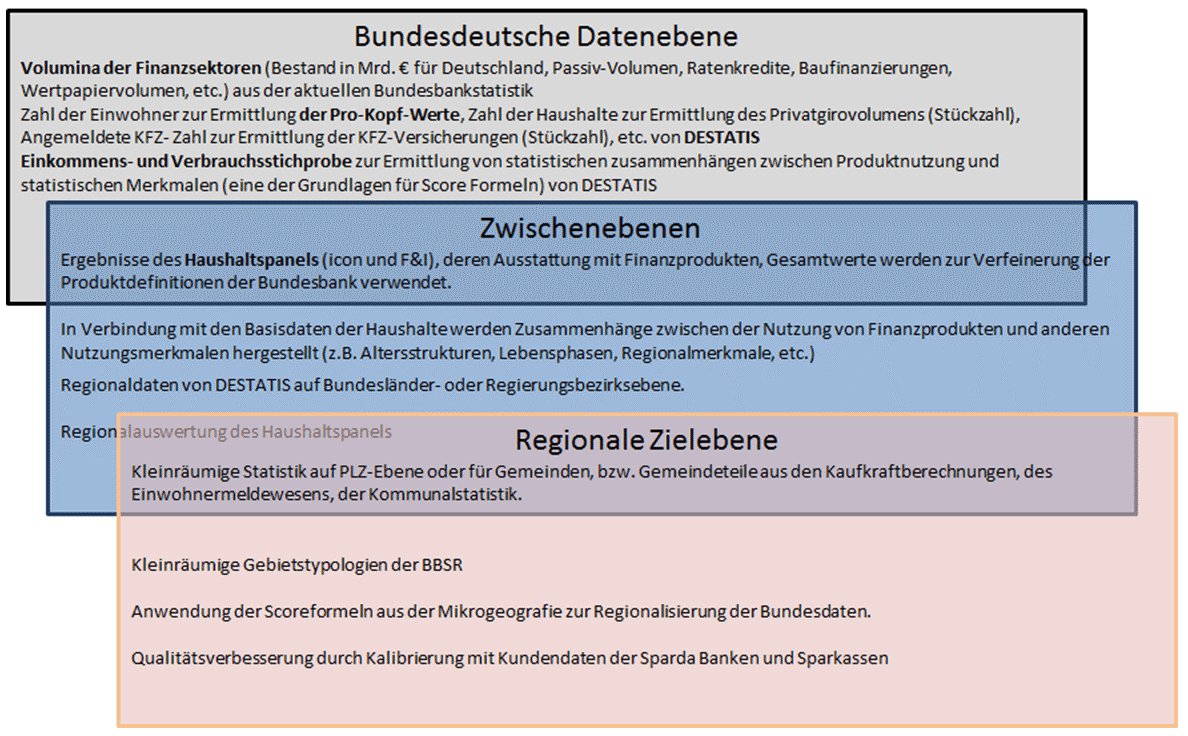

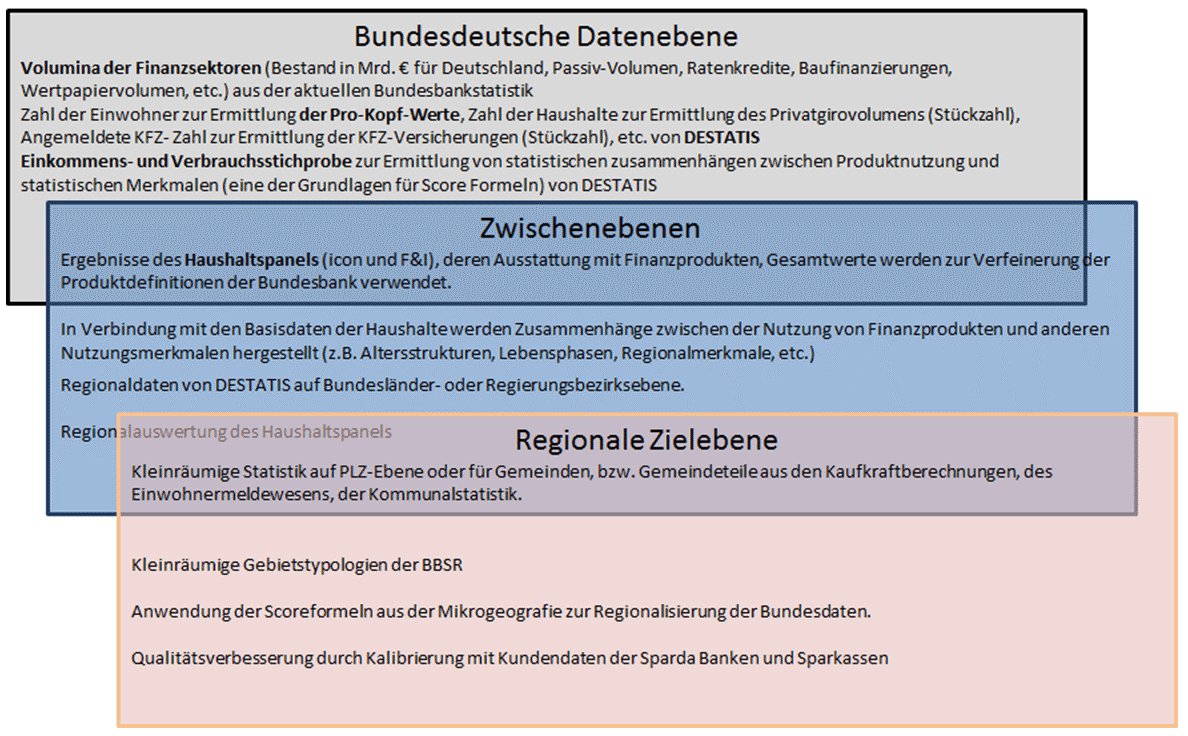

Marktpotenziale und deren räumliche Verteilung sind schwer zu fassen und methodisch immer umstritten, sind sie doch der Maßstab zur Bewertung der Marktpräsenz der eignen Filialen. Je kleinräumiger die Potenzialanalyse angelegt ist, umso diffiziler und fehleranfälliger ist sie.

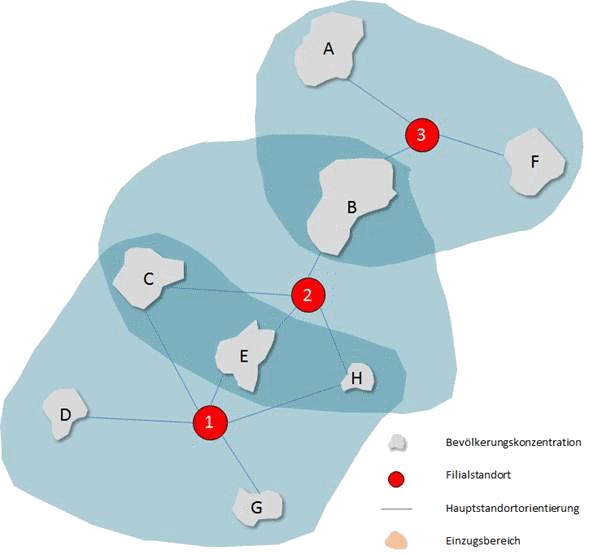

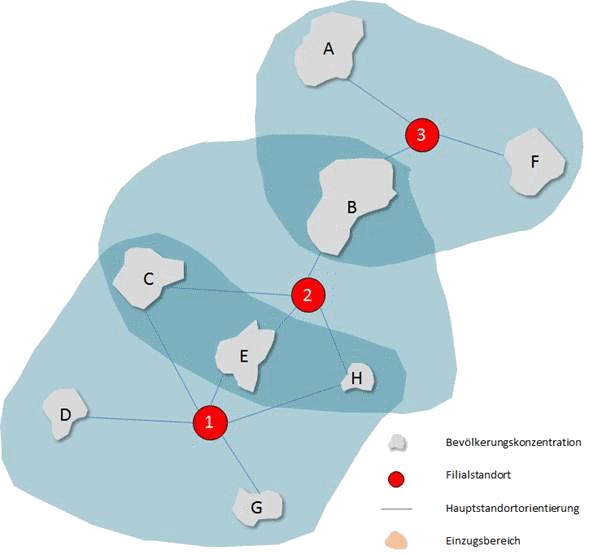

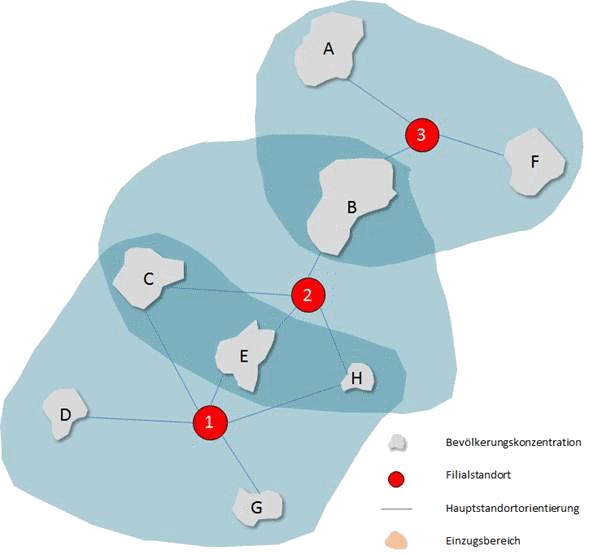

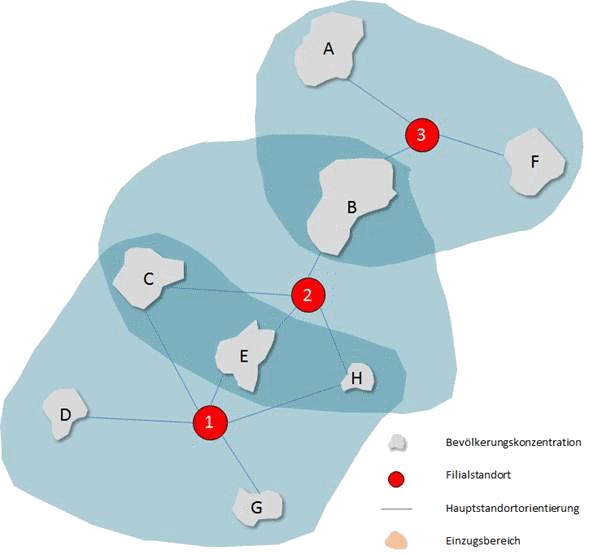

Die Nutzbarkeit von Marktpotenzialen ist abhängig von deren Erreichbarkeit. So sind neben der Abgrenzung von Einzugsbereichen, die die Grenzen der räumlichen Reichweite von Marktpotenzialen bestimmen, auch Standortqualitäten stationärer Einrichtungen bestimmend für die Hebung von Marktpotenzialen. Für Online-Potenziale ist dieser räumliche Aspekt unerheblich.

Gebietsgebundene Potenzialbestimmung

- Bestimmung des Marktvolumens in abgegrenzten Gebieten

- Differenzierung des Marktvolumens nach Produktdimensionen

Standortgebundene Potenzialbestimmung

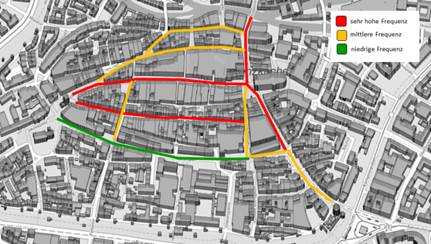

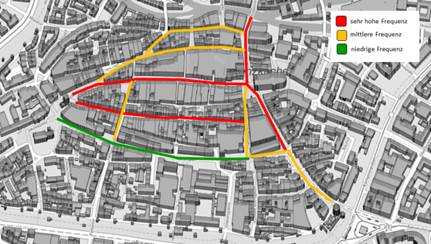

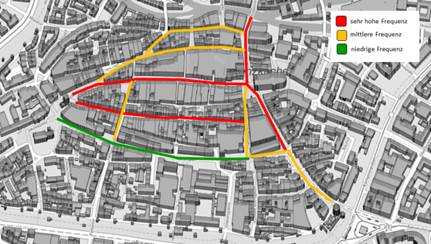

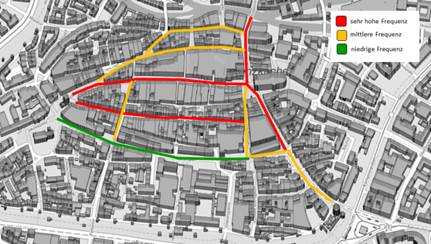

- Frequenzmessungen und -qualifizierung

- Einzugsbereiche in Abhängigkeit von der Standortqualität

- Überschneidungsrisiko und die Wirkung auf das erschließbare Potenzial

- Tragfähigkeit auf Grundlage der erreichbaren Potenziale und Überschneidungsrestriktionen

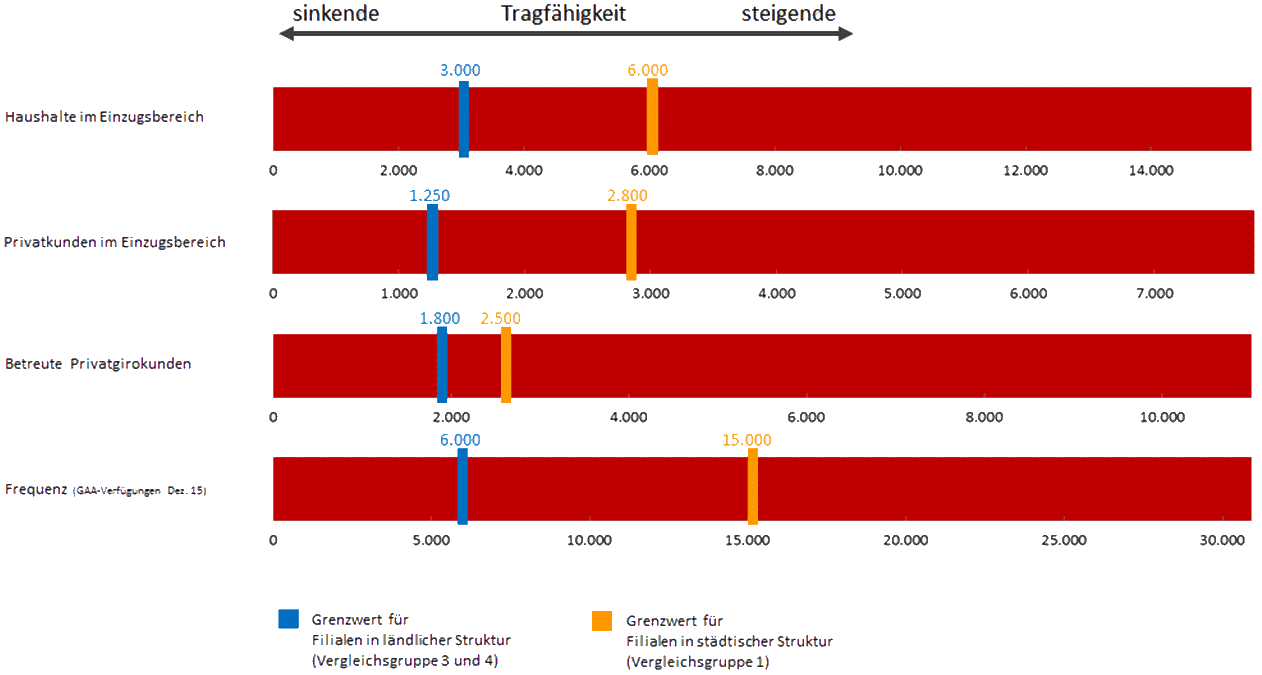

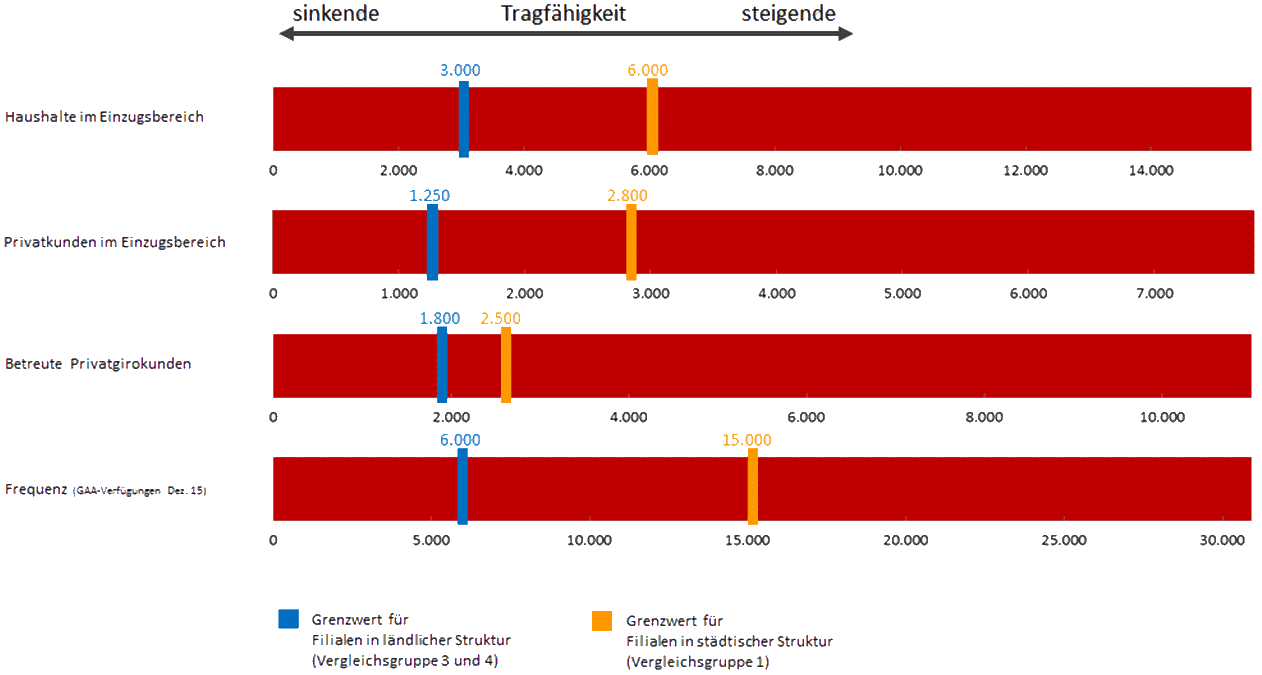

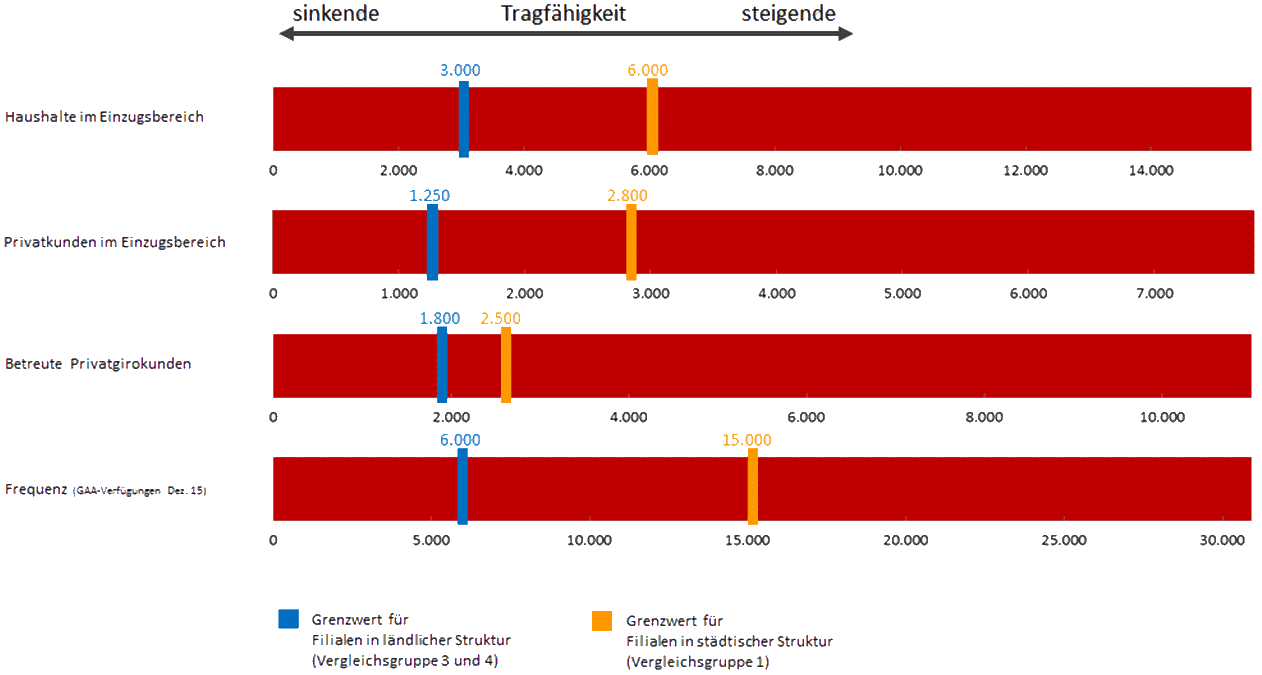

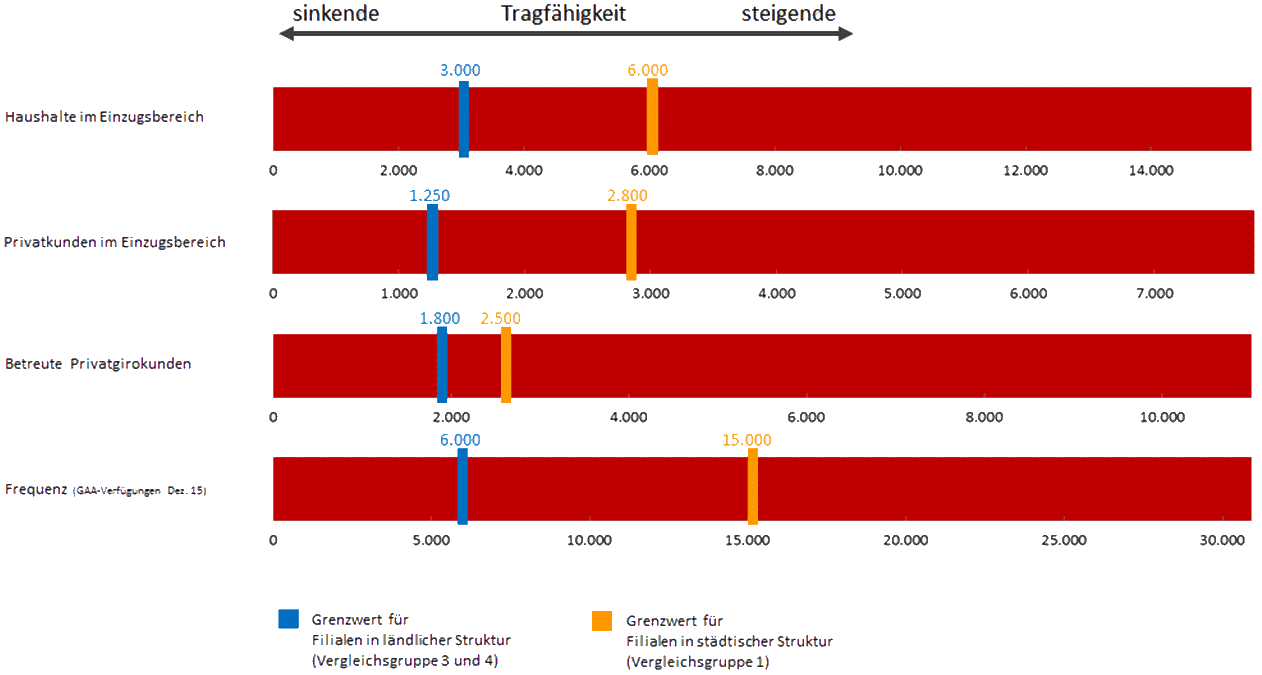

Tragfähigkeitsanalysen

Die Grundlage jeder stationären Geschäftstätigkeit ist die Verfügbarkeit von Marktpotenzialen. Die Erreichbarkeit eines Standortes für Bürger, Verbraucher und Kunden ist die entscheidende Basis für dessen wirtschaftlichen Erfolg.

Wie groß müssen die erreichbaren Potenziale sein, um den Geschäftserfolg eines Standortes zu garantieren?

Das notwendige Marktvolumen hängt vom konkreten Aktivitätsspektrum des Standortes ab. Für einen Bankstandort macht es einen Unterschied, ob Service- oder Bargelddienste angeboten, qualifizierte Beratung vorgehalten oder spezielle Zielgruppen (Baufinanzierung, Private Banking, etc.) versorgt werden. Die Ansprüche an die zu erreichenden Marktpotenziale wachsen mit der Spezialisierung des Standortes.

Auch die Wettbewerbssituation im Umfeld des untersuchten Standortes beeinflusst die Verfügbarkeit der Marktpotenziale.

Die Tragfähigkeitsanalyse im Filialnetz muss aber auch mögliche Schwächen in der Netzstruktur, die sich in Versorgungslücken, aber viel mehr noch in Überschneidungsverlusten äußern können, berücksichtigen.

So zeigt die Tragfähigkeitsanalyse auf der Grundlage der Bewertung der Standortqualitäten, der erreichbaren Marktpotenziale, der Überschneidungs- und Zentralitätseffekte die Grenzen wirtschaftlichen Arbeitens für Filialstandorte auf. Sie entwickelt Empfehlungen zum Umgang mit Standorten knapper Potenziale.

Standortbezogene Marktforschung

Die Verhaltensweisen von Kunden und Verbrauchern sind u.a. Forschungsgegenstand der Marktforschung. Im Gegensatz zur klassischen Marktforschung, die standortunabhängig für definierte Räume (Geschäftsgebiet, Bundesland, Bundesrepublik, etc.) arbeitet, bezieht sich die standortbezogene Marktforschung auf die Abläufe an konkreten Standorten.

- Kundenbefragungen in der Filiale

- Passantenbefragung vor der Filiale

- Mystery-Shopping in Filialen

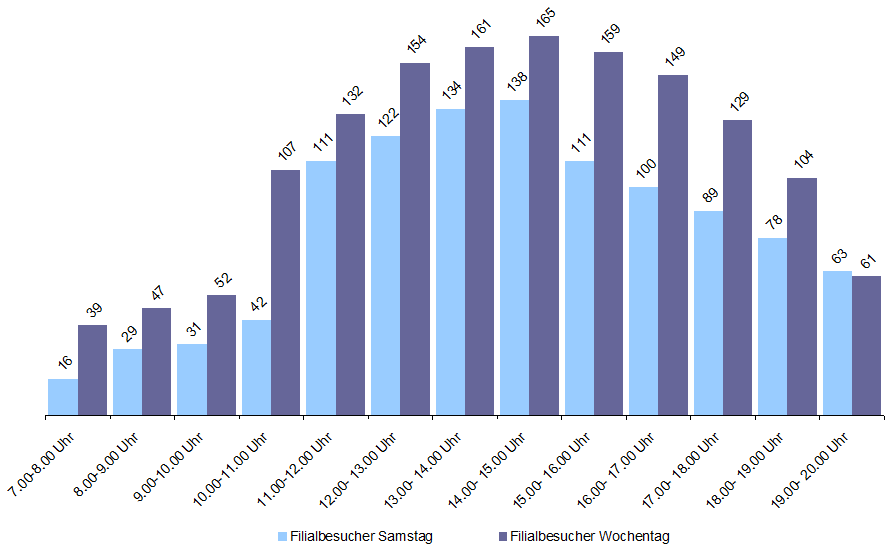

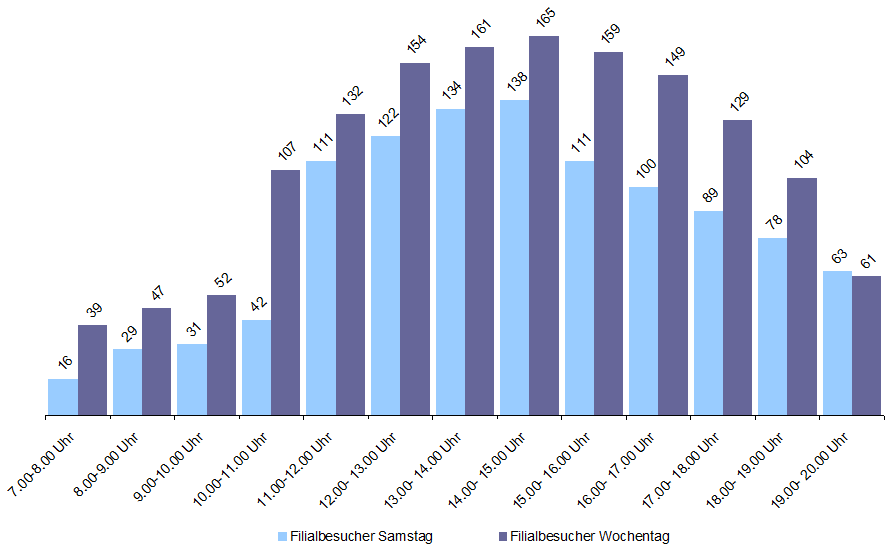

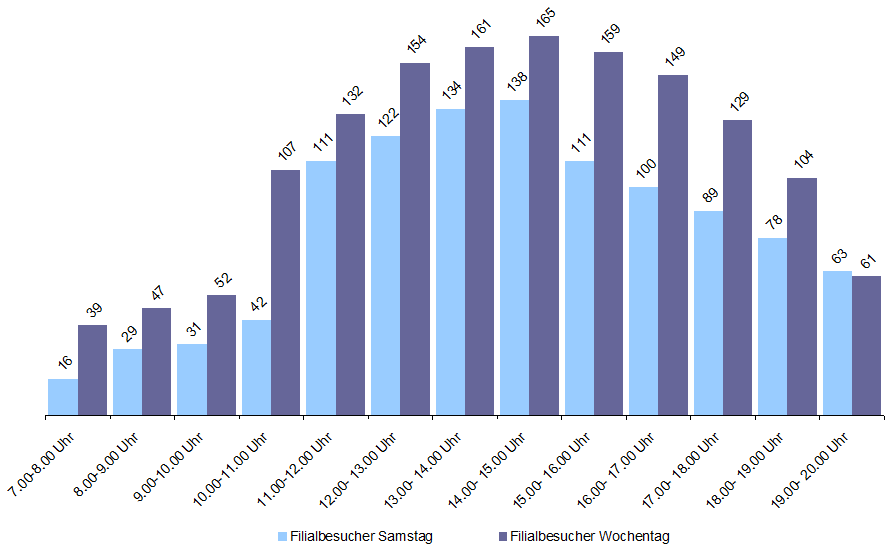

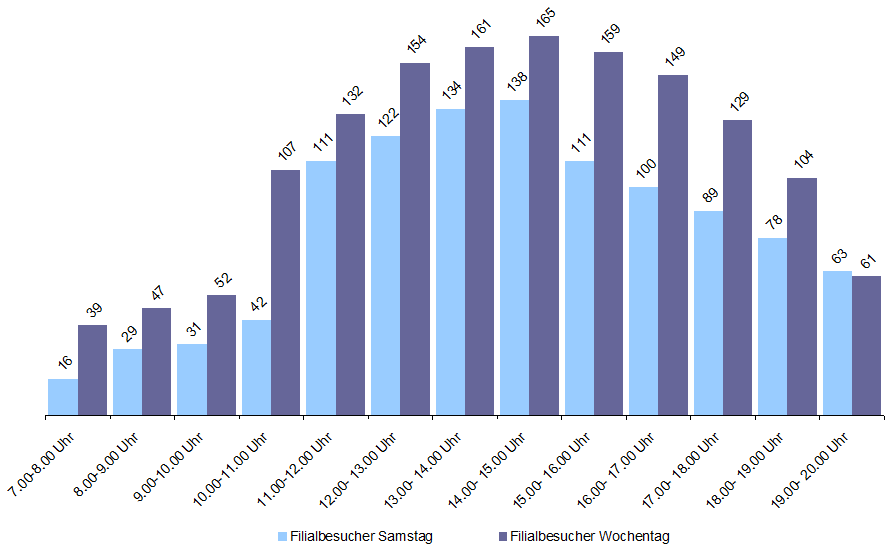

- Frequenzmessungen in Filialen

- Passantenzählungen vor der Filiale

- Repräsentative Befragungen im Einzugsbereich von Filialen (telefonisch)

- Kundenbefragungen (telefonisch, schriftlich)

- Erarbeitung von Heat-Maps zur Ermittlung von Hot Spots innerhalb der Filiale

- Messung räumlicher Abläufe in der Filiale

Kundendemografie

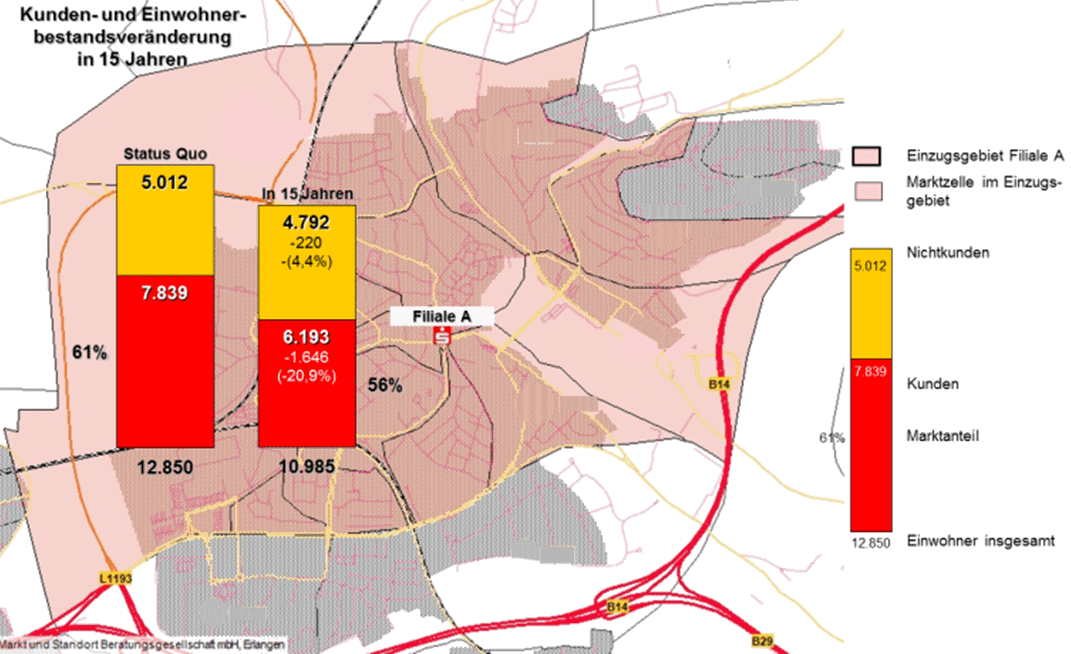

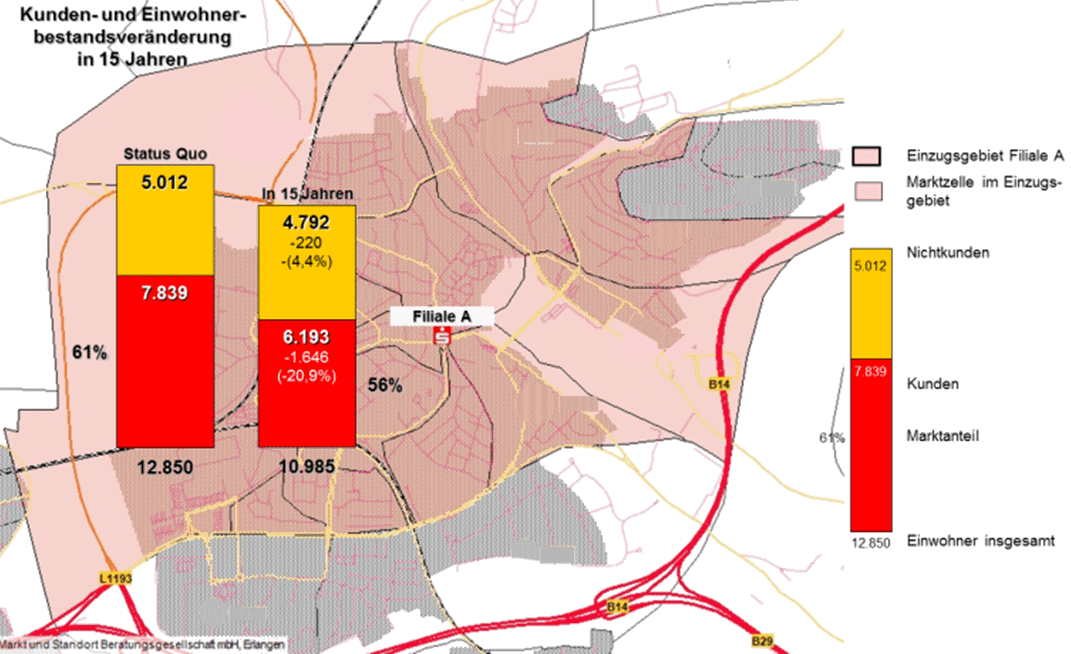

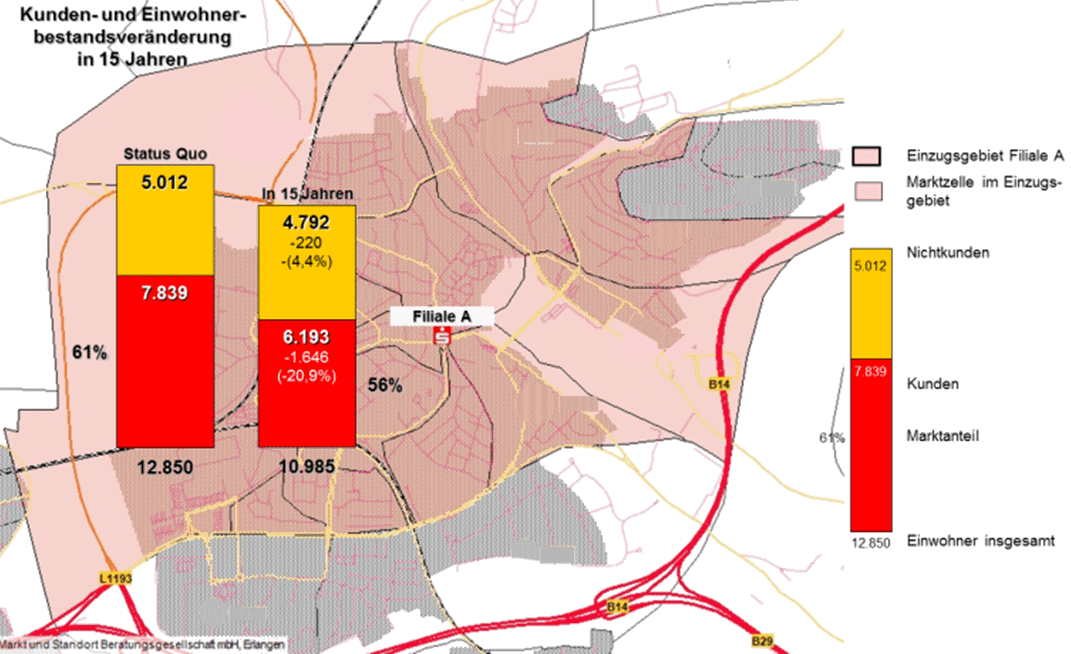

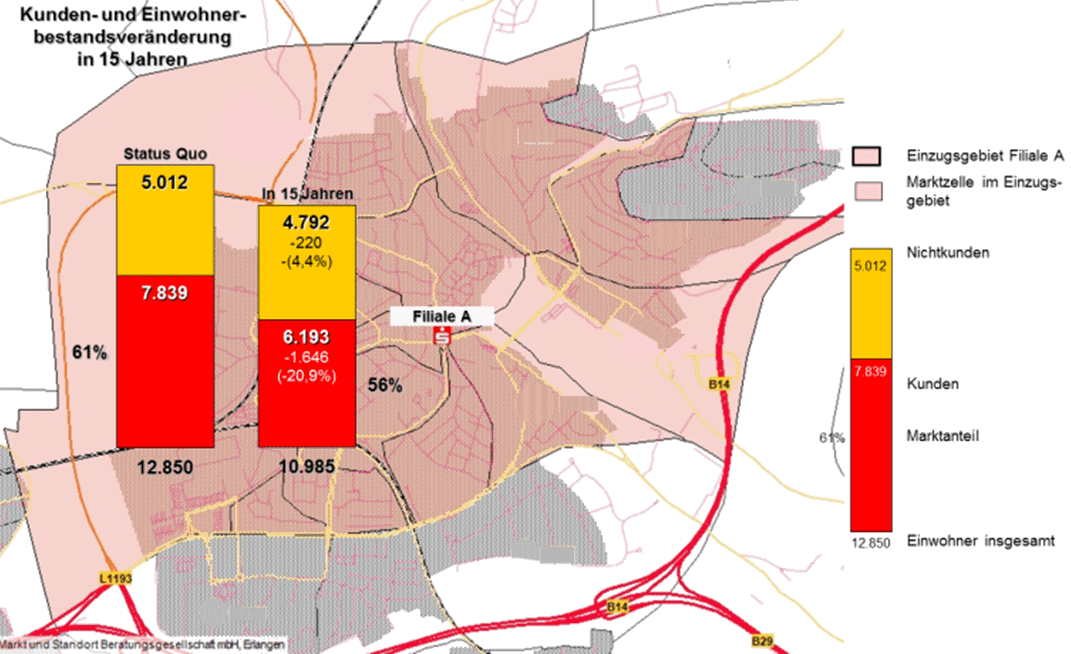

Die altersstrukturelle Entwicklung des eigenen Kundenstammes ist nicht von der demografischen Entwicklung der Bevölkerung der Region zu trennen. Regionale Disparitäten in der Demografie spiegeln sich in der Regel im Kundenstamm von Regionalbanken wider.

Wie stellt sich der eigene Kundenstamm im Verhältnis zur Bevölkerung im Geschäftsgebiet oder im Einzugsbereich dar? Wie wird er sich entwickeln? Welche Anstrengungen im Neukundengeschäft sind erforderlich, um demografisch bedingte Kundenverluste auszugleichen?

- Darstellung der Altersstrukturen des Kundenstammes der Filialstandorte

- Fortschreibung mit Hilfe von geeigneten Sterbetafeln, um die Mortalität des Kundenstammes einzuschätzen

- Prognose des natürlichen Kundenschwundes für Filialstandorte, je nach Umfeldbedingungen unterscheiden sich die Filialergebnisse erheblich

- Ermittlung notwendiger Neukundengewinnungsquoten für Filialstandorte

- Marktanteilskonzept zur Darstellung der künftig erforderlichen Markanteile im Einzugsbereich.

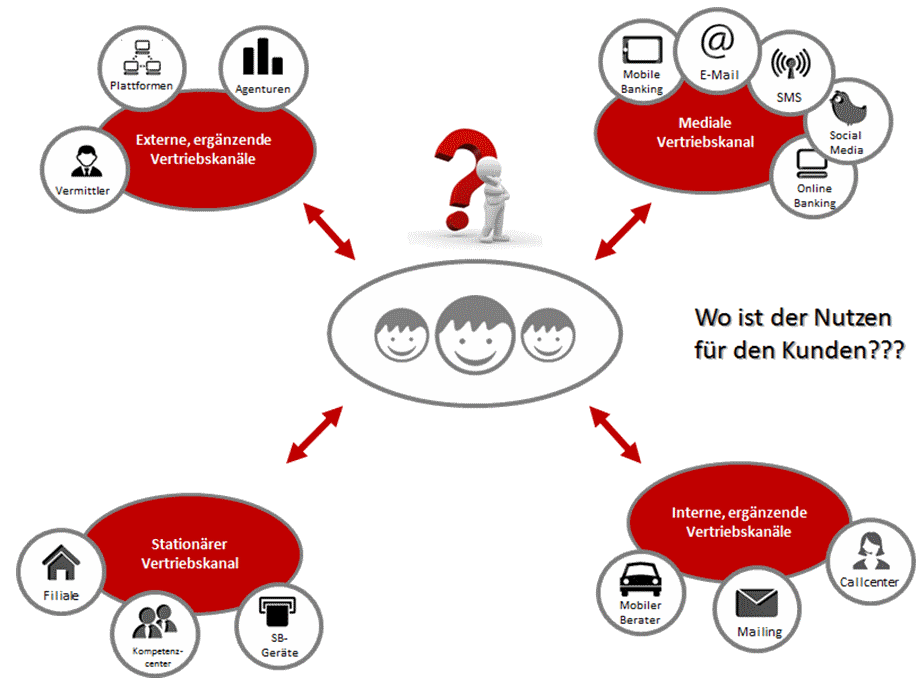

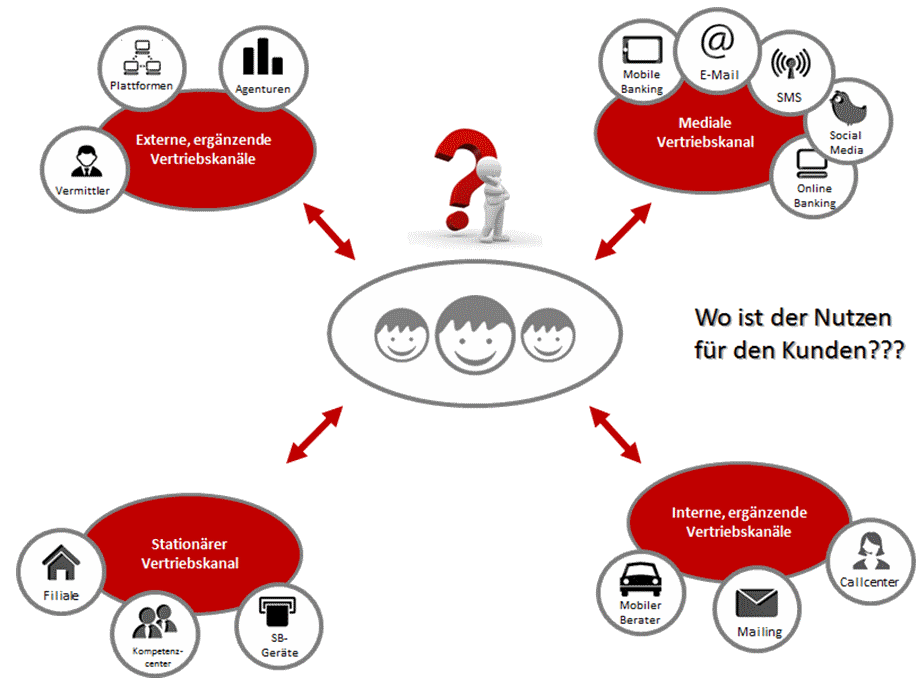

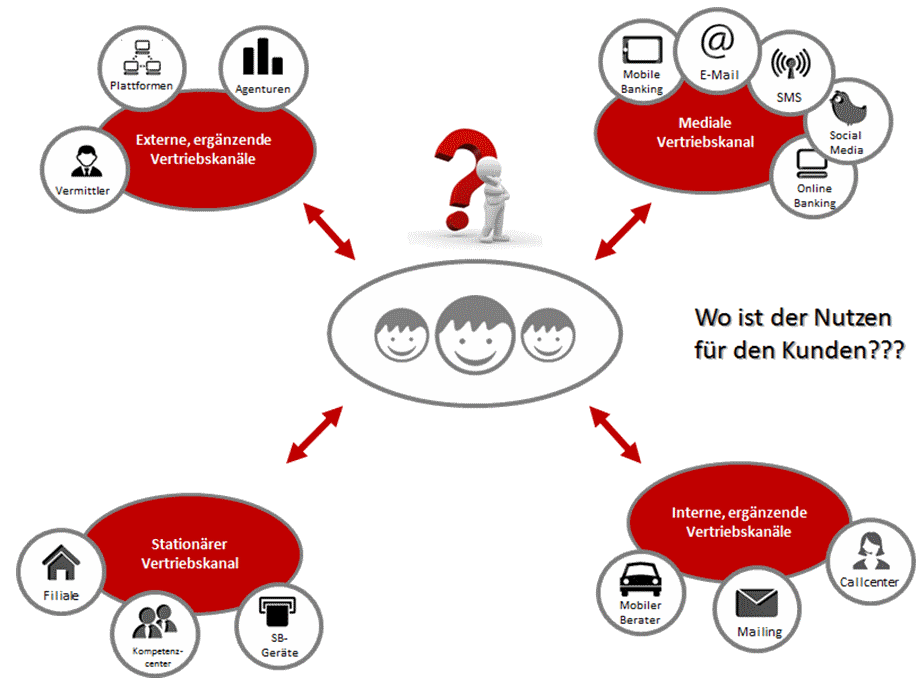

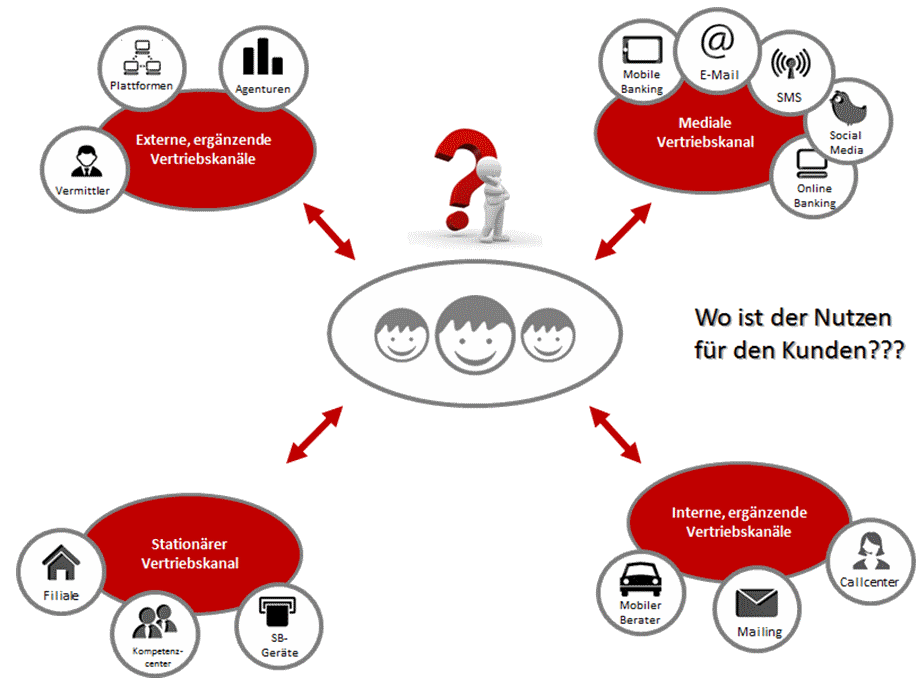

Multikanal bis No-Line

Multi-Channel, Cross-Channel, Omni-Channel, No-Line…

Obwohl alle Begriffe in eine gleiche Richtung gehen, gibt es doch teilweise erhebliche Unterschiede im Detail. Welche Form der Mehrkanalstrategie für ein Unternehmen passend ist, hängt von einer Vielzahl von Faktoren ab. Egal für welche Vertriebsstrategie man sich entscheidet, Kunden werden immer noch von Service, Qualität und Innovation der Angebote geleitet.

Die eigentliche Frage ist jedoch, wie tickt der Kunde und welche Strategie ist in Bezug auf das jeweilige Filial- und Mitarbeitersystem auch umsetzbar. Die Definition von Strategie und Kommunikationsart alleine reicht bei Weitem nicht aus. Wir verknüpfen Kundendaten, Kundenverhalten, Trends und gewachsene Filialstrukturen zu einem strategischen System für eine Bankstruktur der Zukunft.

Multi-Channel

Vertrieb der Produkte über verschiedene Marketingkanäle

- stark autarke Behandlung der einzelnen Kanäle

- Interaktion der einzelnen Kanäle findet nicht statt

Cross-Channel

parallele Bedienung mehrerer Kanäle

- beginnender Brückenschlag zwischen den Kanälen - Wechsel der Käufer zwischen Vertriebskanälen ist möglich

- die Bank muss die Herausforderung einheitlicher Daten bewältigen

- technisch und organisatorisch liegt meistens im Unternehmen noch eine Trennung vor

Omni-Channel

Omni = gleichzeitige Nutzung aller zur Verfügung stehenden Kanäle, die zum Kaufabschluss an einem beliebigen Point of Sale führt, egal ob offline, online, mobil oder am Desktop

- die Bank steuert die Verkaufsprozesse und Vertriebskanäle zentral von einem EDV-System und verwendet so konsistente, einheitliche Media- und Content-Daten

No-Line

die Grenzen der einzelnen Einkaufswelten und Vertriebskanäle werden vom Kunden als solche nicht mehr wahrgenommen

- Basis für diese Umsetzung sind die neuen Mobile und Smart Devices, die der Kunde als nahtloses Bindeglied nutzen kann

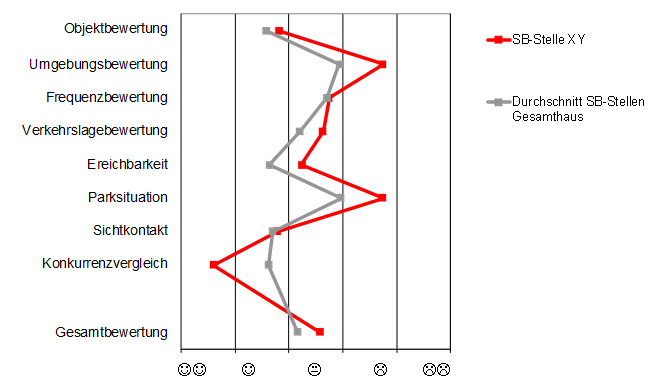

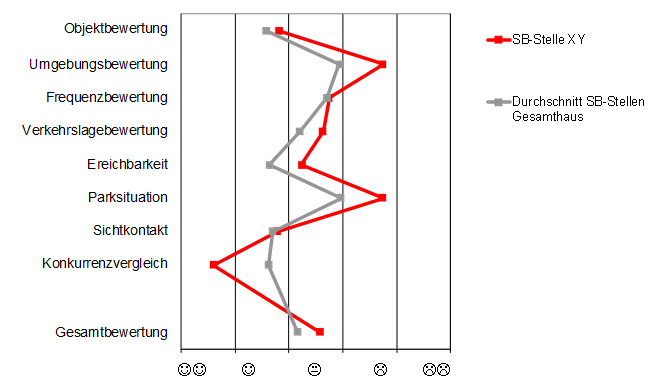

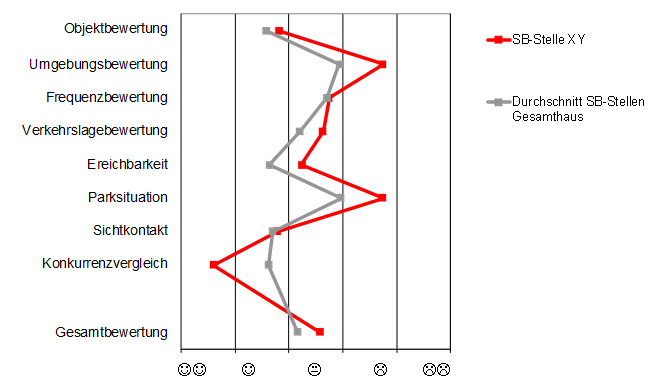

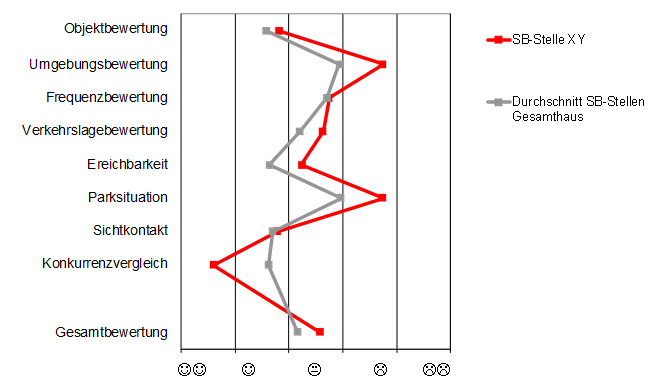

SB-Banking

Durch die steigenden Nutzungszahlen des SB-Kanals schwindet die Chance des persönlichen Kontakts zum Kunden. Die Banken und Sparkassen haben das Problem erkannt und versuchen beim Umbau oder der Neugestaltung von Filialen die SB-Zonen offener und mehr in die Filiale integriert zu gestalten. Aber auch der richtige Standort ist entscheidend für eine betriebswirtschaftlich sinnvolle Investition in eine SB-Stelle.

Geldautomaten waren ursprünglich in Bankfilialen installiert, aber mit der Netzanbindung kamen andere Standorte hinzu. Das ursprüngliche zentrale Ziel bestand darin, die Kunden weg vom Schalter, hin zum Automaten zu bewegen, weil es vermeintlich billiger war, Personalaufwand durch Sachaufwand zu ersetzen. Zwangsweise haben in der Folge auch die regelmäßigen Besuche am Schalter nachgelassen und damit ist die Zahl möglicher Vertriebskontakte massiv gesunken.

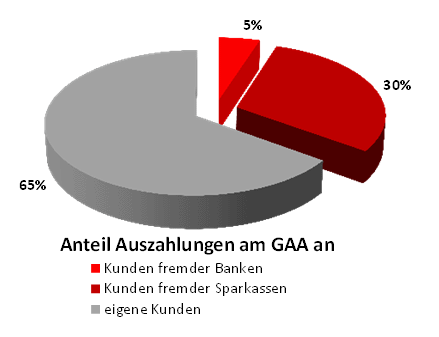

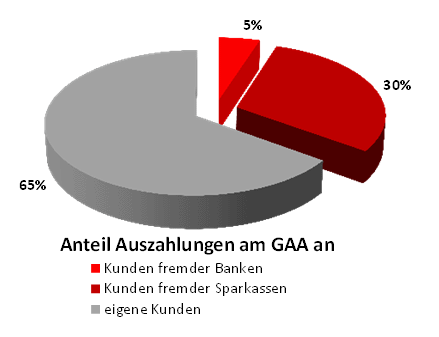

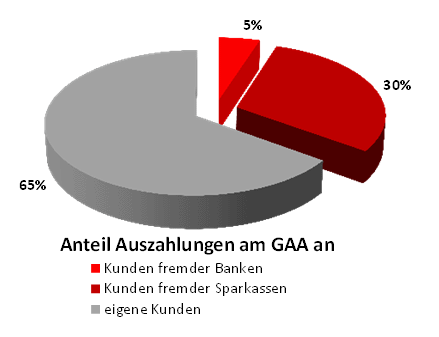

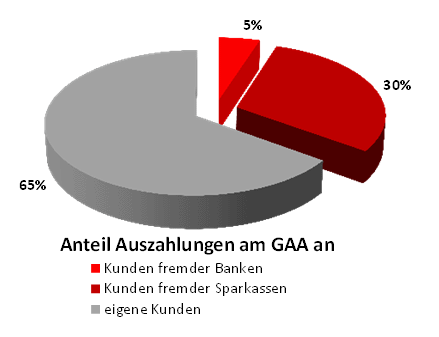

Im Prinzip generieren SB-Zonen keine Erträge für Banken. Echte Erträge werfen nur Geldautomaten mit einer hohen Zahl an Fremdabhebungen ab. Diese sind jedoch typischerweise außerhalb von Filialen positioniert, z.B. in Einkaufszentren, Supermärkten, Flughäfen oder Bahnhöfen.

Ziel eines durchdachten SB-Netzes sollte die Optimierung der Netzabdeckung sein. Dazu sind an strategisch wichtigen Stellen Standorte zu besetzen. Zur Identifizierung dieser hot-spots ist eine durchgängige, flächendeckende Gebietskategorisierung des Geschäftsgebietes zwingend erforderlich. Auch das Nutzungsverhalten der eigenen aber auch der fremden Kunden an den bereits bestehenden Standorten muss dabei genau untersucht und analysiert werden.

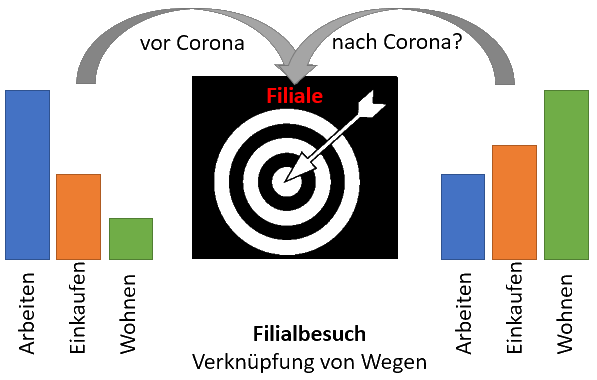

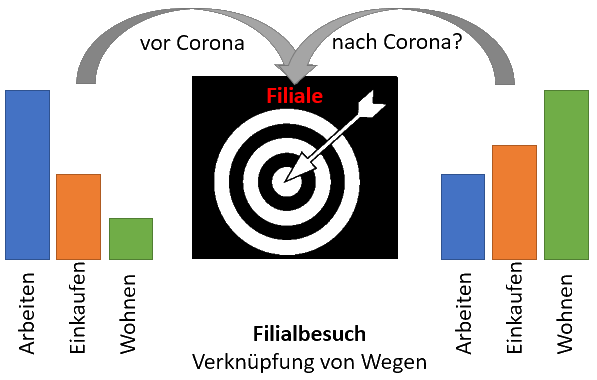

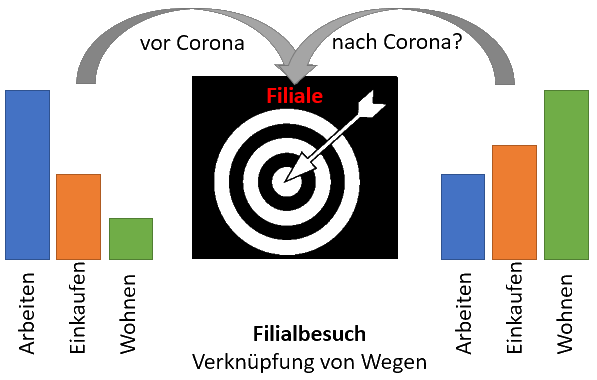

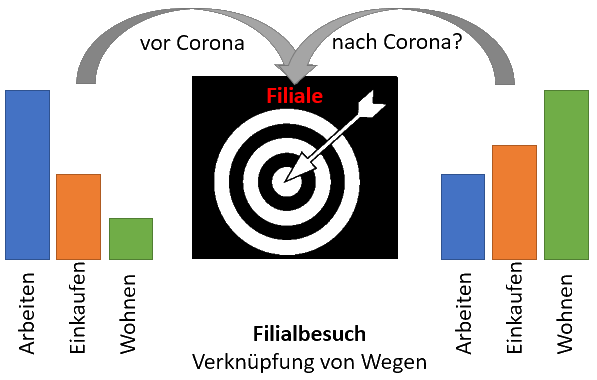

Die Auswirkungen von Corona

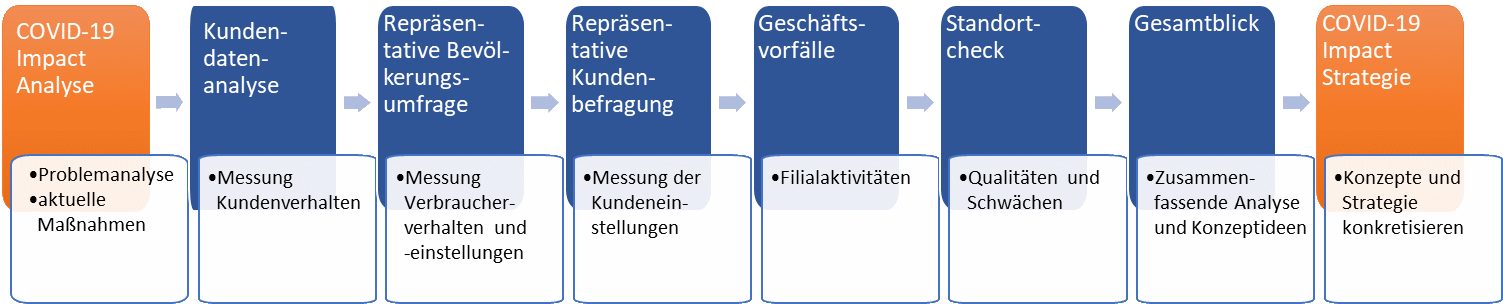

Unsere COVID-19 Impact Analyse untersucht die Einflüsse der Corona-Krise auf Ihr Unternehmen und liefert eine Strategie für den Umgang damit

Wie verhalten sich Ihre Kunden unter den neuen Rahmenbedingungen? Gibt es dauerhafte Veränderungen und welche Anforderungen an die Vertriebsstruktur resultieren daraus?

Wir unterstützen Sie bei der Erhebung der Fakten, bieten Ihnen effektive und wissenschaftlich fundierte Tools zur Analyse und beraten Sie mit dem Hintergrund unserer langjährigen Erfahrung bei der Entwicklung einer Strategie.

- Systematische Auswertung der Kundendaten in Bezug auf die Nutzung stationärer Angebote (Filialen, SB-Angebote)

- Veränderung der Akzeptanz des stationären Angebots (Auswertung von Geschäftsvorfällen, Frequenzerfassung in einzelnen Filialen)

- Auswertung des Online-Verhaltens aus Kundendaten

- Frequenzmessungen in Filialen

- Spezifische Verhaltensmuster im eigenen Geschäftsgebiet (Bargeldnutzung, bargeldloses Zahlen, kontaktloses Zahlen, Filialbesuch) mit Fokus auf das Verhalten heute im Vergleich zur Vor-Corona-Zeit (Repräsentative Bevölkerungsbefragung)

- Was bewegt Ihre Kunden in Zeiten starker Veränderung? (Repräsentative Kundenbefragung)

- Standortbewertung aller Standorte im Filialnetz; aussagekräftiger, standardisierter Standortcheck, Ranking (Top und Flop Standorte)

- Ergebnisse und Wirkungen provisorischer Schließungen oder reduzierter stationärer Angebote

Detailliertere Informationen entnehmen Sie unserem Flyer, den Sie hier herunterladen könnnen: